エリオット波動を使ったチャート分析では、押し目が止まりそうな位置や利食い目標の目安にフィボナッチ比率を使います。このページでは目的別にどのようなフィボナッチ比率を使えばよいのか一覧で解説します。

さらに、FXでよく使われる0.382や0.618、1.618というフィボナッチ比率はどのようにして導き出された数字なのかを理解し、根拠を持ってフィボナッチを使ったトレードが実践できるようになります。

もくじ

チャート分析の目的別フィボナッチ比率一覧

まずは、一覧でサクッとフィボナッチ数を確認したい人のために、FXや株のチャート分析(特にエリオット波動分析)で使うフィボナッチ比率を一覧にまとめておきます。

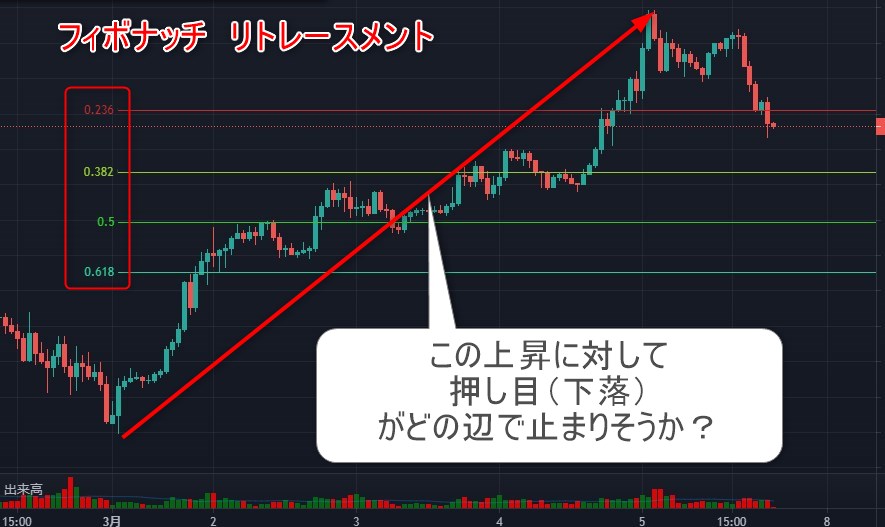

押し目の目安(リトレースメント)に使うフィボナッチ比率

リトレースメントとは、押し目や戻りの目安のことです。エリオット波動では修正派である波動2や波動4が止まりやすい位置となります。

リトレースメントの目安に使われるフィボナッチ比率は以下の通りです。

- 0.146(14.6%)

- 0.236(23.6%)

- 0.382(38.2%)

- 0.618(61.8%)

- 0.764(76.4%)

- 0.854(85.4%)

- 0.5(50%)

押し目(リトーレスメント)の目安としては、38.2%と61.8%が最もよく使いますので暗記しておきましょう。

波動2が止まりそうな位置としては、たいていの場合61.8%が目安として使われます。

波動4が止まりそうな位置としては、たいていの場合、38.2%がよく使われます。

50%はフィボナッチ比率ではありませんが「半値押し」ということで、リトレースメントの目安によく使われます。

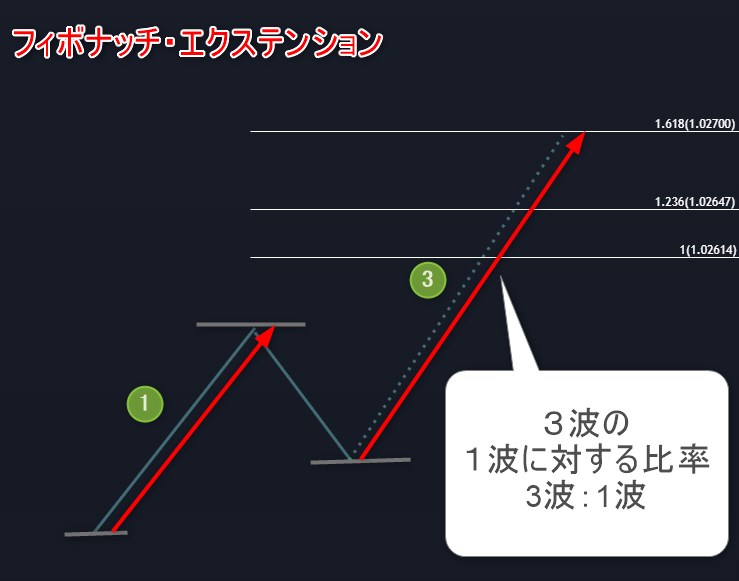

エクステンションに使われるフィボナッチ比率(高値抜けからどこまで伸びるかの目安)

エクステンション(プロジェクション)とは、スイングハイやスイングローを抜けたあと、値動きがどこまで伸びそうかの目安のことです。

フィボナッチツールのフィボナッチエクステンション(エクスパンション)を使って計測します。

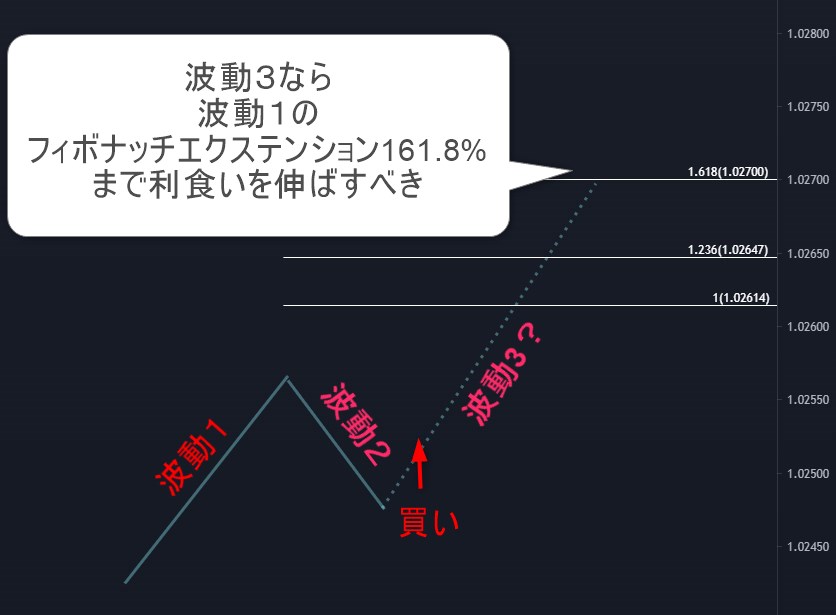

エリオット波動の場合、推進波の波動3が波動1に対してどれぐらい伸びるかの目安や、波動5が波動1や波動3に対してどれぐらい伸びるかという目安があり、利食い目標の設定に良く使われます。

エクステンションで使われるフィボナッチ比率は以下の通りです。

- 0.618(61.8%)

- 1.00(100%)

- 1.236(123.6%)

- 1.618(161.8%)

- 2.00(200%)

- 2.618(261.8%)

- 3.236(323.6%)

- 4.236(423.6%)

エリオット波動のエクスパンションで最もよく使われるのは100%、123.6%、161.8%です。

例えば、波動3は波動1の値幅に対して少なくとも161.8%になるといわれています。

つまり、波動2の終了を確認して買いエントリーした場合、少なくとも波動1の値幅に対するエクステンションで161.8%の位置までは利益を伸ばすべきだということになります。

あなたの手法がエリオット波動ではないとしても、買いポジションの利食い目標としては、一つ前の上昇波動に対して100%、123.6%、161.8%いの位置で少なくともポジションの一部は利食いしたほうが無難かもしれません。

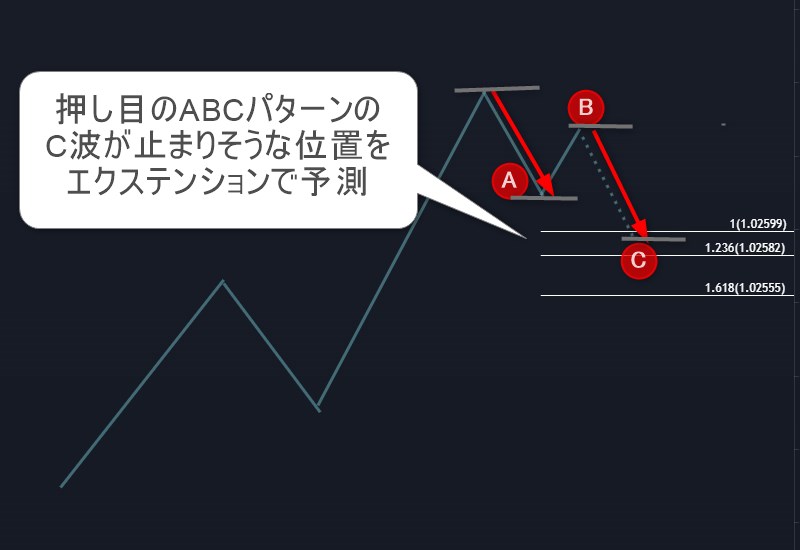

また、実はフィボナッチエクステンションは押し目が止まりそうな位置を予測するためにも使えます。

僕は修正波(押し目)が止まりそうな位置を予測するために、修正波の中のABCパターンにおいて、C波のA波に対するフィボナッチエクステンション100%をよく使います。

↑これ使ってない人多いですが、かなり勝てます。

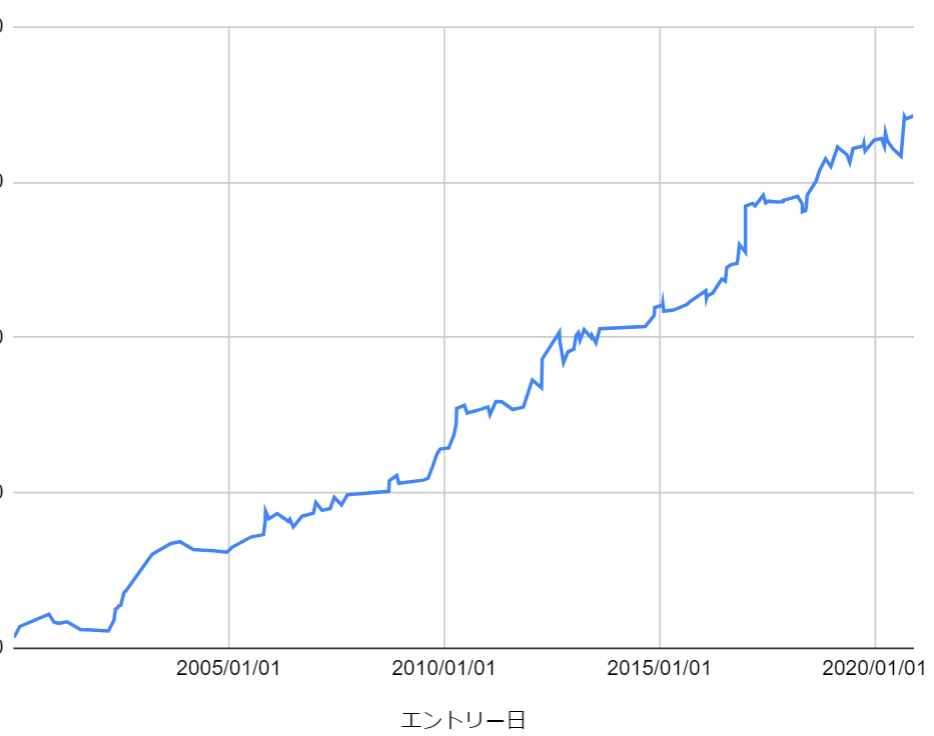

過去20年程度の日足を使った複数の銘柄を対象としたバックテストでは以下のような資産曲線となりました。

勝率は70.3%

損益比率は1.23

1トレード辺りの獲得Rは0.47R

かなり優秀なエントリー手法と言えます。

このABCパターンのエントリー手法を半自動で実践できるようEAにしました。

方向性だけは自分で決めておき、A波動が出た時点でチャート上で指定するだけ。

あとはABC手法のエントリーから丁寧な利食いまでを自動的にやってくれます。

使い方はこんな感じです。

フィボナッチ数列とは

次に、なぜ61.8%などのフィボナッチ比率でチャートが反転しやすいのか、どのようにしてそれらの比率は計算されているのかを解説します。

そんなの関係ないって?

いやいや、これを知っておくのと、何も知らずに比率の数字だけを盲目的に使うのとでは全然違ってきますので、最後までお付き合いください。

フィボナッチ数列とは0から始まる「不思議な関係」にある数値の連続のことです。

フィボナッチ数列はイタリアの数学者レオナルド・フィボナッチが考え出しました。

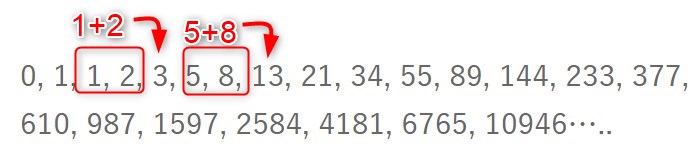

フィボナッチ数列とは以下のような数字の並びです。

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946…..

このような数値の連続です。

これらの数値の連続は不思議な増加のしかたをしています。

連続する2つの数値を合計すると、その次の数値になる

という関係になっているのが分かります。

0 + 1 = 1

1 + 1 = 2

1 + 2 =3

2 + 3 = 5

3 + 5 = 8

5 = 8 = 13

といったぐあいです。

連続する2つの数値を合計して次の数値とすることを永遠に続けていくことができます。

この数列はウサギの数の増え方を説明するために発明されたとか。(マジで?)

最初フィボナッチはFXや株とは何の関係もなかったみたいです。

後に、フィボナッチ数列は自然界の物事の形状を説明することができることが分かりました。

花弁の枚数、貝殻の形、DNAの形状、身体の各部位のサイズなど、ありとあらゆる事象の形状にフィボナッチ数やフィボナッチ比率が当てはまるというのです。

DNAの構造に現れるフィボナッチ数というのもあるんですね。

人体の各部位のサイズもフィボナッチ数になってるとか。

だったら、チャートの値動きもフィボナッチになるんじゃない?

と思いつく人が出てくるのは時間の問題でした。

そして今ではFXをやってる人でフィボナッチを知らない人いるの?ってぐらいに一般的なテクニックになりました。

そして実際、フィボナッチはFXや株の値動きを予測するために上手く機能します。(注意:フィボナッチ単独では機能しない。エリオット波動理論などとの組み合わせで機能する。)

黄金比率とフィボナッチ比率

ではもう少しフィボナッチ数列を詳しく見ていきましょう。

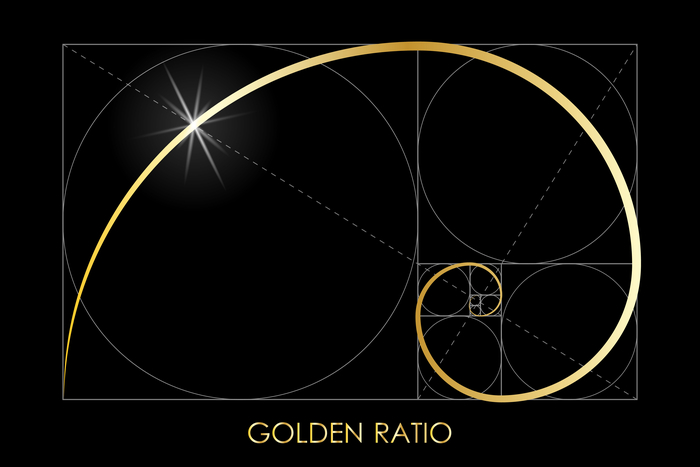

黄金比率

という言葉を聞いたことがありますか?

なんだか魔法の比率みたいな響きがありますよね?

黄金比率とは、フィボナッチ数列における数値どうしの比率のことです。

黄金比率 0.618

黄金比率で最も有名なのは0.618という数値です。

もう一度フィボナッチ数列を列挙してみます。

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946…..

最初の2つ、0と1は無視してください。

3つめの1以降の数値を、ひとつ後ろの数値で割り算してみましょう。

1/2 = 0.5

2/3=0.67

3/5 = 0.6

5/8 = 0.625

8/13 = 0.615

13/21 = 0.619

21/34 = 0.618

34/55 = 0.618

55/89 = 0.618

89/144 = 0.618

144/233 = 0.618

233/377 = 0.618

このように、割り算の答えは徐々に0.618に近づいていきます。

21÷34以降は小数第四位を四捨五入すると0.618がひたすら続きます。

この0.618が黄金比率の一つとなります。

0.618という数値はエリオット波動のリトレースメントの目安として最もよく使われます。

上がった分の0.618、つまり61.8%下げたらそこからまた上がりやすい。といった使い方です。

黄金比率 0.382

0.382も黄金比率です。

これはどのように計算した数値でしょうか?

答えは、今度は先ほどと同じような割り算を1つ飛ばしで行った数値です。

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946…..

1/3 = 0.333

2/5 = 0.4

3/8 = 0.375

5/13 = 0.385

8/21 = 0.381

13/34 = 0.382

21/55 = 0.382

34/89 = 0.382

55/144 = 0.382

89/233 = 0.382

このように、徐々に0.382に近づいていき、13÷34以降は0.382がひたすら続きます。

この0.382も黄金比率であり、エリオット波動で使われます。

2つの黄金比率の関係

0.618

と

0.382

2つの黄金比率が見つかりました。

この2つの黄金比率、実は面白い関係にあります。

2つの数値どうしも黄金比率になっているんです。

0.382 ÷ 0.618 = 0.618

そして、2つの数値を合計するとちょうど1になります。

0.382 + 0.618 = 1

その他の黄金比率

黄金比率は他にもあります。

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946…..

これらのフィボナッチ数列を使って様々な黄金比率が計算できます。

リトレースメントに使われる1よりも小さな黄金比率

連続する数値どうしの割り算、1つ飛ばしの割り算、2つ飛ばしの割り算、3つ飛ばしの割り算などで求められる数値のほとんど黄金比率としてエリオット波動で使われます。

連続する数値の割り算:0.618

1つ飛ばしの割り算:0.382

2つ飛ばしの割り算:0.236

3つ飛ばしの割り算:0.146

これらの数値は全てエリオット波動におけるリトレースメントの目安、つまり修正波動がどの辺りで止まりそうなのかの目安に使われます。

エクスパンションに使われるのは1よりも大きな黄金比率

また、逆方向の割り算で求められる数値はエクスパンションの目安として使われます。

エクスパンションとは、スイングハイやスイングローを抜けた後どこまで伸びるか?の目安です。

エクスパンション向けの黄金比率は、フィボナッチ数列の数値を前の数値で割り算して出た数値です。

連続する数値の割り算(大/小):1.618

1つ飛ばしの割り算(大/小):2.618

2つ飛ばしの割り算(大/小):4.236

それ以外にも、ちょっと変わった計算で求められる1.236や0.764という数値もよく使われます。

フィボナッチと他の分析手法を組み合わせる

フィボナッチは黄金比率という神秘的な数値を使うため、それだけで勝てるようになるのでは?と勘違いしてしまうかもしれません。

残念ながら、フィボナッチ比率だけではトレードで勝てません。

エリオット波動理論や、その他のテクニカル分析手法と上手に組み合わせることでフィボナッチは真の威力を発揮します。

フィボナッチ比率 まとめ

自然界の様々な事象だけでなはく、相場でもフィボナッチ比率に沿って値が動きやすい。

有名な数学者が昔々フィボナッチ数列を思いついた。

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597, 2584, 4181, 6765, 10946…..

これらの数列では、数値同士の比率が神秘的な法則にのっとっている。

その比率を黄金比率(ゴールデンレシオ)という。

そのゴールデンレシオこそが、FXで使われるフィボナッチ比率である。

リトレースメント(押し目の目安)のフィボナッチ比率は以下の通り。

- 0.146(14.6%)

- 0.236(23.6%)

- 0.382(38.2%)

- 0.618(61.8%)

- 0.764(76.4%)

- 0.854(85.4%)

- 0.5(50%)

エクスパンション(どこまで伸びるかの目安)で使われるフィボナッチ比率は以下の通り。

- 0.618(61.8%)

- 1.00(100%)

- 1.236(123.6%)

- 1.618(161.8%)

- 2.00(200%)

- 2.618(261.8%)

- 3.236(323.6%)

- 4.236(423.6%)

フィボナッチ比率だけ意識してもFXや株で勝てない。

エリオット波動とフィボナッチ比率の組み合わせなど、他の分析手法と上手く組み合わせることが重要。

以上で目的別フィボナッチ比率一覧と理由【エリオット波動との組み合わせ】の解説を終わります。