「株の大暴落でビビってんじゃねー」の連載第1回は、移動平均乖離率を使った逆張り手法を東証全銘柄でバックテストしてみます。

結論から言うと、株の暴落は買いチャンスであることが分かりました。日本最強の個人投資家BNF氏も使っていたというこの逆張り手法、これは使えます。

移動平均線の設定はどうすべき?乖離率の条件はどれぐらいが良い?といったことが明確に分かります。

暴落した株を買うと勝てるか?

株が暴落すると多くの人はビビってしまって買うことができなくなります。もともとその株を持っていた人は損がさらに広がることを恐れて投げ売りする場合もあるでしょう。

しかし我々が行った東証全銘柄を対象としたバックテストの結果によると、そういう時こそ買いのチャンスだということが分かりました。

移動平均乖離率を使った逆張り手法です。移動平均乖離率を使った逆張りはFXでも勝てていますし、あのBNF氏も使っていた手法となります。

移動平均乖離率を使った逆張り手法とは

移動平均線乖離逆張り手法は長期にわたって機能しているとても有効な手法です。

BNFはかつて移動平均線乖離逆張り手法について、以下のような書き込みをしています。

812 :B・N・F ◆mKx8G6UMYQ :04/10/03 16:40:18 ID:IdmbGKeE>>774

短期の逆張りで重要なのは乖離率だと思います。乖離率がきつければきついほど反発しやすくなるのは当然ですが、その時の地合によって買うべき乖離率の水準はだいぶ違ってきます。01年や02年の相場では25日移動平均線からのマイナス乖離が最低20%安心して買えるのは35%以上の乖離率という感じでした。

35%乖離した株を買い反発したところで売りその段階でその株の乖離率は15%前後になりしばらくするとまた30%以上の乖離率の水準まで落ちてまた反発狙いで買いの繰り返しでした。短期の逆張り専門の人には天国のような相場だったと思います。

しかし、去年後半から今年の今現在までの相場にかけては15%も乖離したら反発しちゃうって感じでした。というより、乖離率を見て逆張りすべき場面すら余りなかったです。新興市場などできついマイナス乖離をする場面は何回かありましたが、2年前3年前と比べると地合が良すぎて東証一部の株で30%以上乖離している株がうじゃうじゃあるような状態は、あまり記憶にありませんね。

その時の地合に合わせてどの程度の乖離率で株が反発するのかを自分の相場観にしたがって判断していけばいいと思います。

この書き込みを見ると、BNF氏は移動平均線乖離率の逆張り手法について

- 短期の逆張り買いに使っていた

- 移動平均線の期間は25を使っている

- 乖離率は20%付近を目安にし、地合いによって調整している(35%が安心)

という事がわかります。 移動平均乖離率の逆張り手法が本当に通用するのか?について、BNF氏が使っていたと思われる設定を含めいろんな設定で検証してみたいと思います。

※BNFさんとは。資金200万円ぐらいから始めて数百億(きっと今はさらに増やしているでしょう)まで資金を増やした日本最強の投資家と言われている人物。

BNFさんも多用していたという移動平均乖離率の逆張り手法は、行き過ぎた上昇や下落が反転する動きを狙う「逆張り」の戦略です。今回は平均線の期間や乖離率を変えながら、どのような傾向があるのかを検証してみたいと思います。

エントリーシグナルの優位性を調べたいので、エグジット戦略の影響が出ないよう、シンプルにエントリーから5本のバーが経過したら決済としました。

↓の画像は「5本移動平均線から10%乖離で逆張りエントリー(5本経過後にエグジット)」のルールで買いエントリーした場合のイメージです。実線が5本移動平均線、点線が5本移動平均線から上下に10%乖離したラインとなります。

買いの場合、5本移動平均線からマイナス10%乖離した赤の点線より下の位置で日足が終値をつけると買いサインが発生し、次の足の始値でエントリーします。そしてエントリーから5本のバーが経過したら、次の足の始値で決済します。

検証方法の詳細

今回検証した方法の詳細は以下の通りです。

- 検証はマネックス証券のトレードステーションを使って実施しています

- サインが確定した次の足の始値で仕掛け/手仕舞いを行います

- 対象は東証全銘柄のうち、前日終値が100円以上、前日売買代金が1億円以上の銘柄です

- 対象の時間足は日足です

- 検証期間は1991年1月~2019年10月です ※銘柄の上場日によってばらつきあり

- 手数料は考慮していません

- 売りの検証には空売りできない銘柄も含まれています

- 全ての売買が成立するものとして検証しています

(ストップ比例配分等で売買が成立しない場合は考慮していません) - 移動平均線は単純移動平均線を使用し、期間は5,25,75で検証しています

- 決済はエントリーから5本の足が経過した次の足の始値で行います

※7.8に記載している通り、あくまで過去の値動きのみを元に検証した結果であり実際に同様の売買はできない場合があります。

ここは重要なポイントなのですが、特に売りの場合は空売りが出来ない銘柄も多数あるため、あくまで目安としてお考え下さい。ざっくりとした優位性を調べるためのバックテストなので良しとしましょう。

そもそも、今回注目しているのは暴落時の買いです。暴騰時の空売りについては一応あわせてテストしてみただけです。

検証結果のグラフの見方について

検証結果の見方について解説しておきます。

検証結果のグラフでは、資産曲線の推移のグラフに加え、ヒストグラム(棒グラフ)でその日に売買サインが発生した件数も併せて表示しています。この「売買サイン発生件数」は実際にシステムを運用する際に必要な資金量に大きく関わってきます。

サイン発生件数の分布に大きな偏りがある手法は、大量にサインが発生した時には莫大な資金が必要になります。それに対し、サインが発生しない時期はエントリーが少なくるため資金効率が悪い売買システムとなります。

普段はめったに売買サインが出ないのに、出るときは一気にたくさんの銘柄で同時にサインが出るということです。一気にたくさんの銘柄でシグナルが出てもそんなにたくさん同時に買えないよ!ということになります。

逆にサイン発生件数の棒グラフに偏りがなく、ほとんどの期間で均等に分布している売買手法は、普段から程よく売買シグナルが出るので資金効率が良くなります。

資産推移のグラフを見るときは、資産曲線と併せてサイン発生件数のヒストグラムにも注目するようにしてみてください。

検証結果

では、移動平均乖離の逆張りで設定を変更しながらバックテストしていきます。

5本移動平均線からの乖離率でエントリー

移動平均線は期間が短くなるほど直近の値動きに対する反応が早くなるため、期間が短くなるほど乖離が発生しにくくなります。移動平均線の設定期間が短くなるほど急激な値動きの時にだけサインが発生するようになるということです。

5本移動平均線は今回検証した中では最も設定期間が短いため、上記の傾向が強くなります。

売り/買いともに乖離率が高くなるほど1トレード当たりの利益は大きくなる傾向がありました。また、買いサインは同じ日に集中して発生するのに対し、売りのサインは比較的分散して発生することもわかりました。

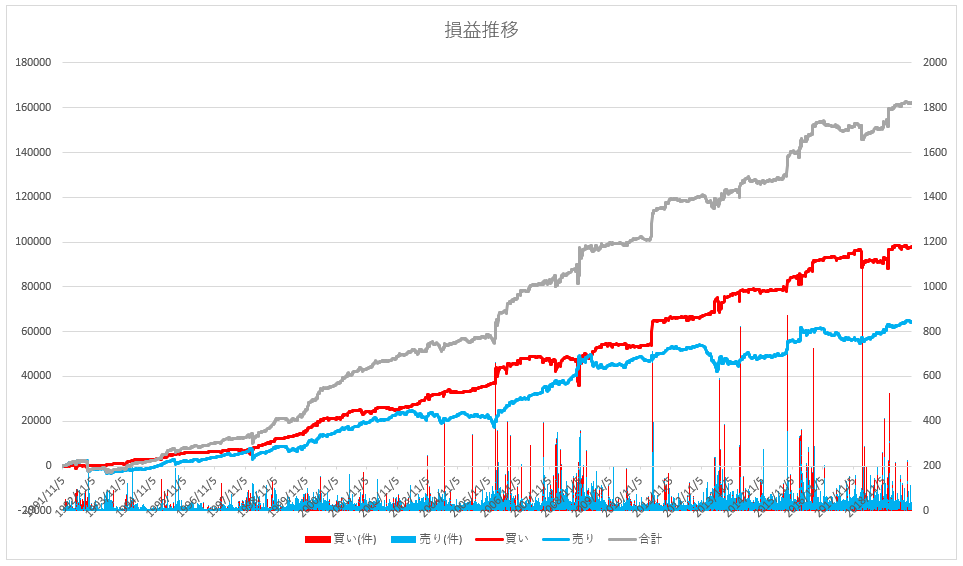

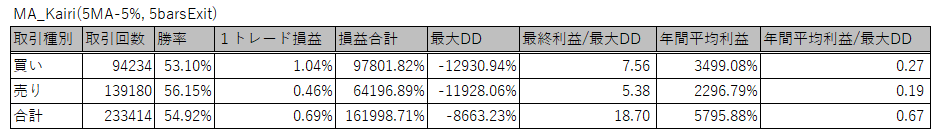

5本移動平均線から5%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「5」、移動平均線からの乖離率を「5%」での検証結果です。5日設定の移動平均線から終値が下に5%乖離したら(離れたら)次の日に成行で買い。逆に上に5%乖離したら次の日に空売りをする逆張りです。

決済はエントリーから5本の足が経過したら、次の足の始値で決済します。

まずは成績の表を見てください。

「最大DD」とは最大ドローダウンの略です。負けが続いたときの損益曲線の谷の深さの最大値のことです。

注目すべきは「最終利益/最大DD」です。テスト期間中の合計利益が最大ドローダウンの何倍あったか?を示します。この数値が高い手法は良い手法と言えます。

次に損益曲線を見てみましょう。

赤い線グラフが買いの資産曲線。赤い縦棒グラフが買いシグナル発生数です。

青い線グラフが空売りの資産曲線。青い縦棒グラフがカラ売りシグナルの発生件数です。

グレーの線グラフは買いと空売りの損益曲線を合成したグラフです。

買いも売りも右肩上がりになっているのが分かります。FXでもそうでしたが、株でも移動平均乖離の逆張りはうまく機能するようです。

注目すべき点は、赤の縦棒グラフ(買いシグナル発生数)の発生タイミングにかなり偏りがあることが分かります。買いシグナルは特定の日に集中して出る傾向があるようです。

一方空売りの売買シグナルは買いシグナルに比べると全期間を通じてばらけています。

いきなり右肩上がりのバックテスト結果が得られましたが、他の設定も見てみましょう。

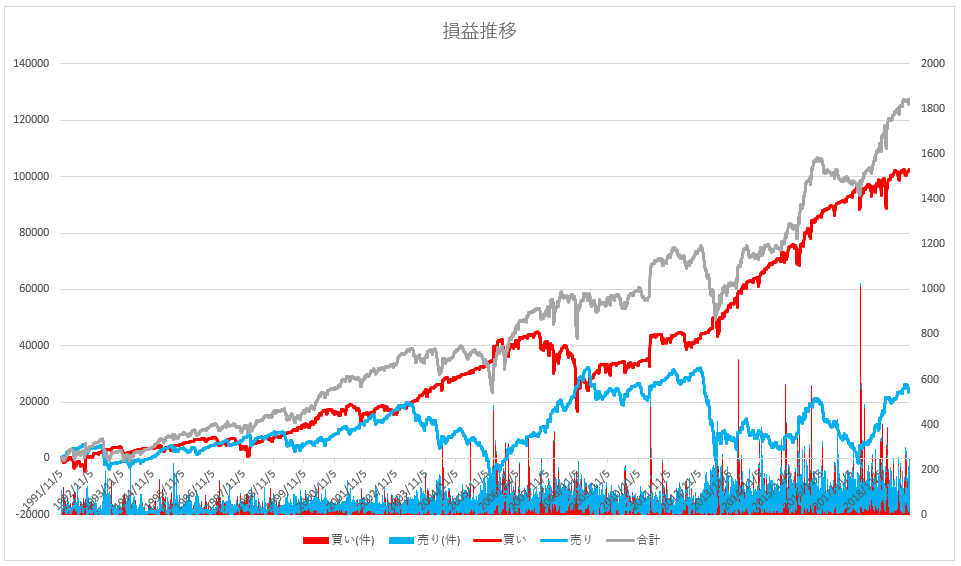

5本移動平均線から7%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「5」、移動平均線からの乖離率を「7%」で検証です。同じようにエントリーから5本の足が経過したら、次の足の始値で決済します。

さっきは5%乖離だったので、さっきよりも2%余計に乖離したら逆張りでエントリーするという少し厳しいめの売買条件です。

結果はかなり改善しました!

5%乖離から7%乖離に変えたことで以下のような変化がありました。

- 取引回数が半分に減った

- 最大ドローダウンが37%減った

- 合計損益は20%しか減っていない

- 最終利益/最大DDが30%増えた

取引が厳選されて効率が良くなったのが明確に分かります。

さらに乖離率の条件を厳しくしてテストを続けてみます。

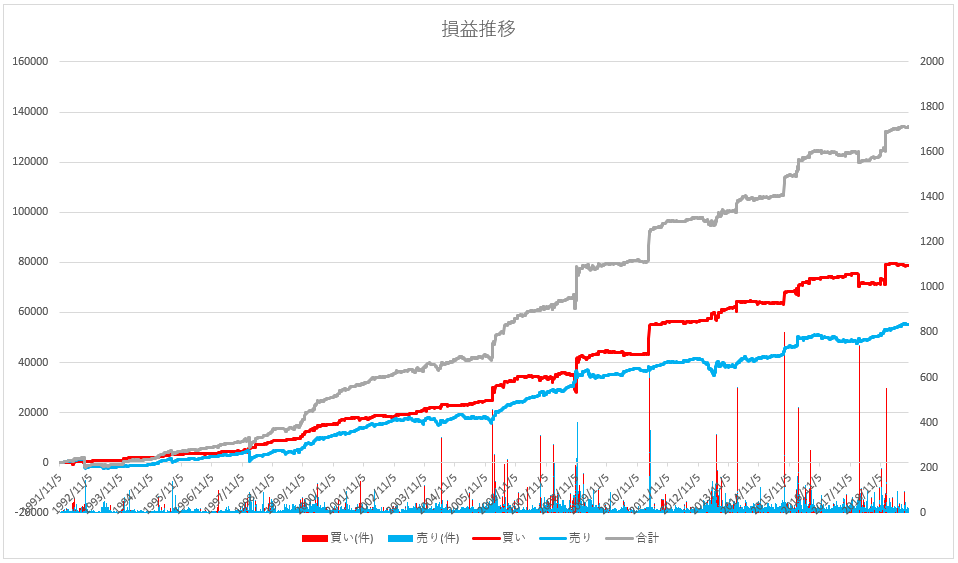

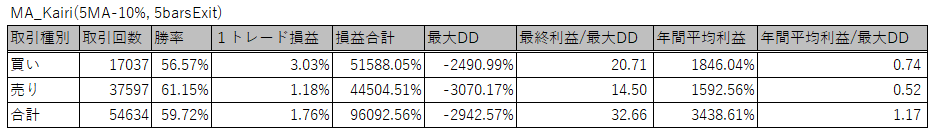

5本移動平均線から10%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「5」、移動平均線からの乖離率を「10%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

結果はさらに改善されました。最大ドローダウンがさらに小さくなりました。損益合計は減少しましたが、最終利益/最大DDがさらに改善しています。

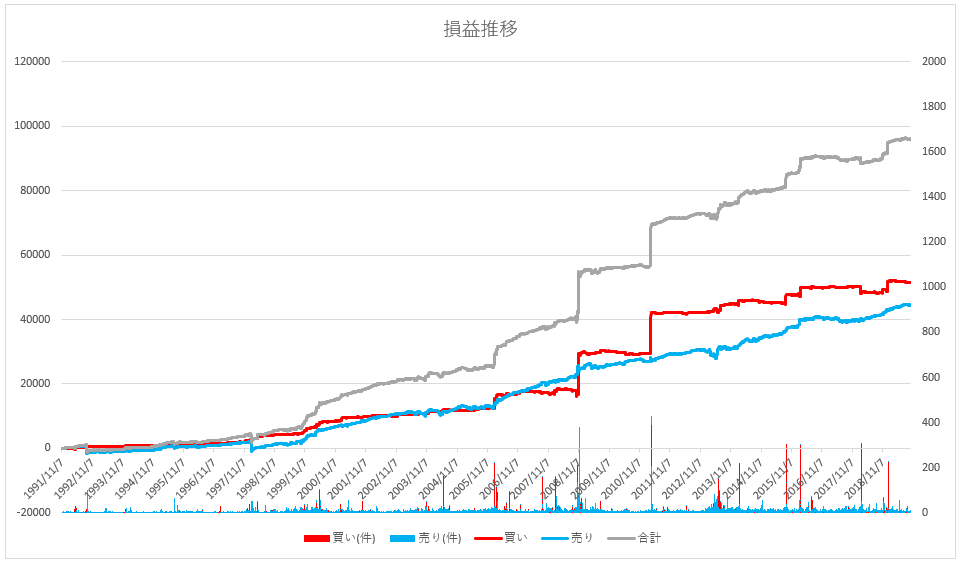

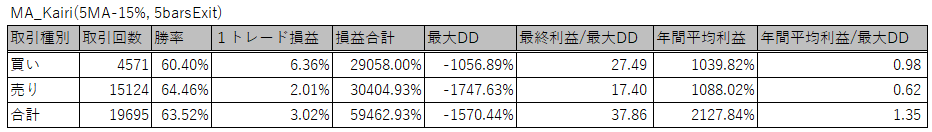

5本移動平均線から15%乖離で逆張りエントリー(5本経過後にエグジット)

さらに乖離率の条件を厳しくします。

移動平均線の期間を「5」、移動平均線からの乖離率を「15%」で検証です。エントリーから5本の足が経過したら、次の足の始値で決済します。

さらに良くなりました。勝率が6割を超え、買いトレードの1トレード当たりの平均利益率は6%を超えてきました。かなり優秀な売買システムと言えるでしょう。

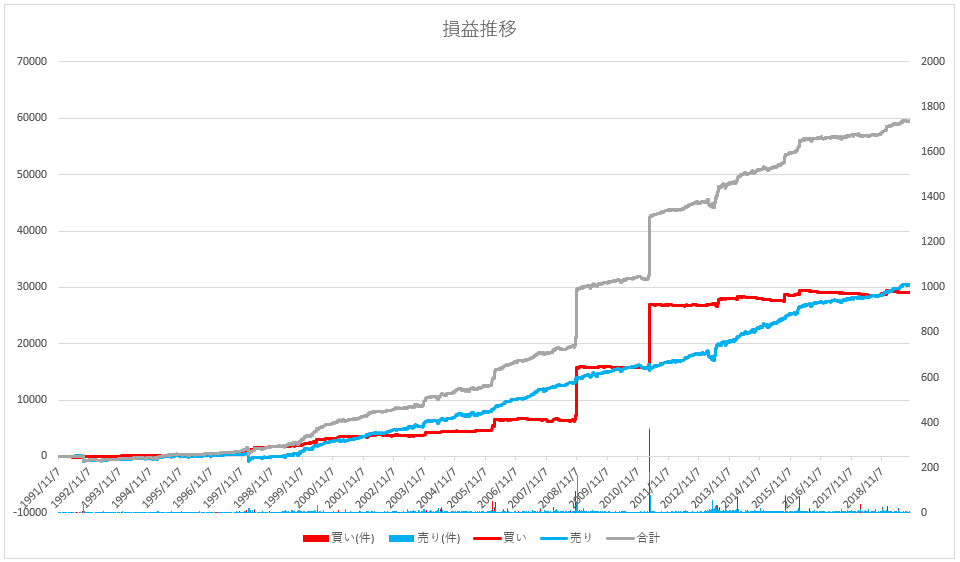

5本移動平均線から20%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「5」、移動平均線からの乖離率を「20%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

またさらに改善しました。買いトレードの勝率は65%程度で、1トレード当たりの利益率は10%を超えています。

ただ、トレードチャンスはめったに来ず、来るときは一気にたくさんの銘柄でサインが出るという感じです。極端な大暴落が起きた日にだけ、たくさんの銘柄で一気に買いシグナルが出るのです。巨額な資金が無い限り、シグナルが出た全部の銘柄を買うことができず、チャンスを逃してしまいがちになるでしょう。

次は、いよいよBNF氏が使っていたとされる25本移動平均乖離率の逆張りを検証します。

25本移動平均線からの乖離率でエントリー

25本移動平均乖離率の逆張りはBNF氏が使っていたと手法です。25本移動平均線は5本移動平均線と比べると値動きに対する反応が遅いため、値が大きく動くときには簡単に乖離率が大きくなる傾向があります。

そのため、乖離率の設定を少し大きめにしないと条件が甘すぎてトレード回数が多くなりすぎます。BNF氏は相場の地合いによって15%~35%ぐらいを使っていたとのことでした。

今回のテストでは5%乖離から35%乖離までテストしてみました。

25本移動平均乖離の逆張り手法の傾向としては以下のようなことが分かりました。

- 売り/買いともに乖離率が高くなるほど1トレード当たりの利益は大きくなる

- 買いサインは同じ日に集中して発生するのに対し、売りのサインは比較的分散して発生する

これらの傾向は5本移動平均線乖離率の逆張りと同様でした。

BNF氏が基準にしていたと思われる乖離率20%付近の成績はかなり安定しているので、実際にBNF氏の手法を意識してその辺りで買いを入れてくる人がいるのかもしれません。

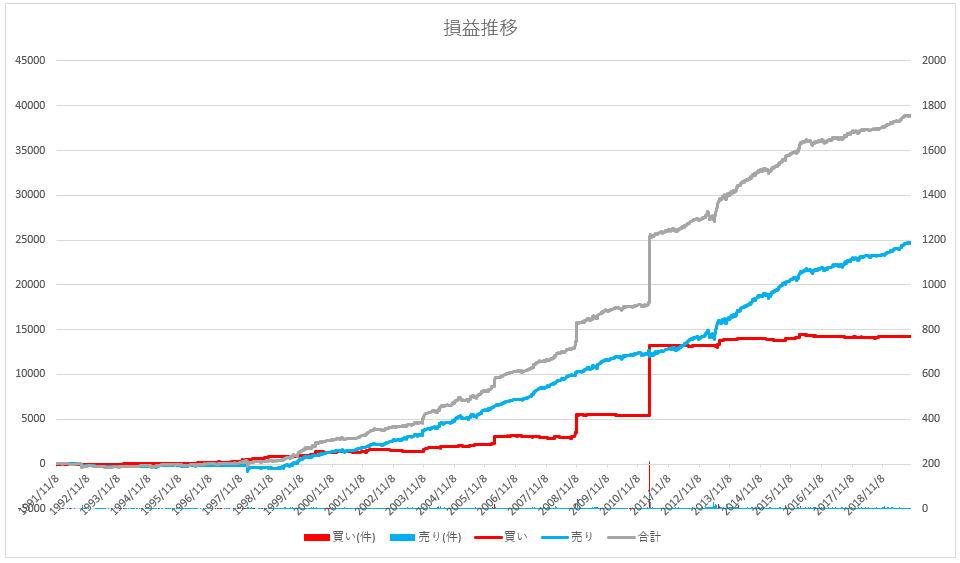

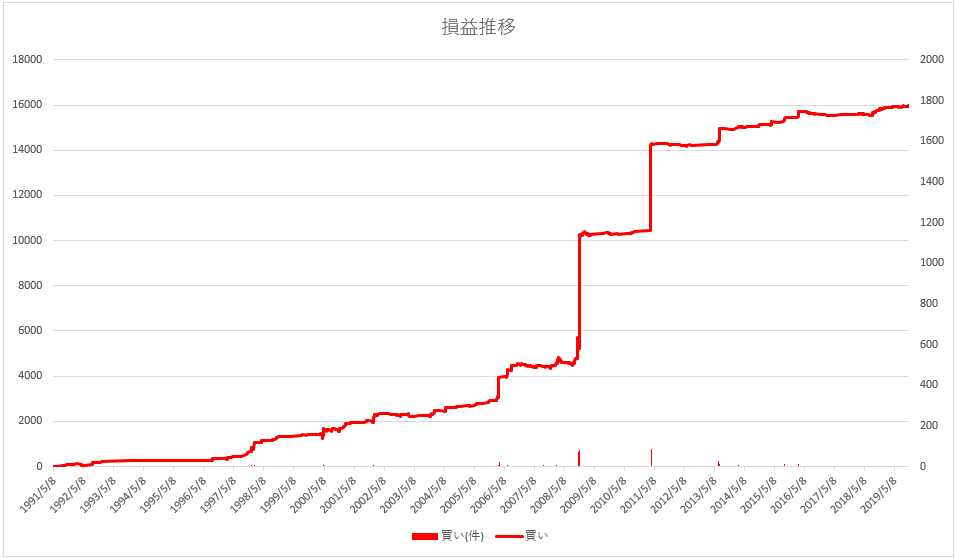

25本移動平均線から5%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「25」、移動平均線からの乖離率を「5%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

さすがに25本移動平均線からの乖離率5%だとかなり甘い設定なのでトレード回数が多くなりすぎました。ドローダウンがかなりきついです。設定が甘すぎですね。プラスではあります。

25本移動平均線から7%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「25」、移動平均線からの乖離率を「7%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

7%乖離は5%よりも改善しましたが、まだまだ設定が甘すぎのようです。勝率は52%程度で1トレード利益は1%にも満たないです。無駄なトレードが多すぎる証拠です。

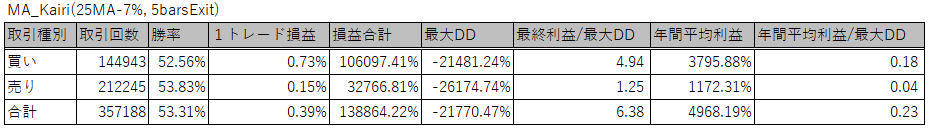

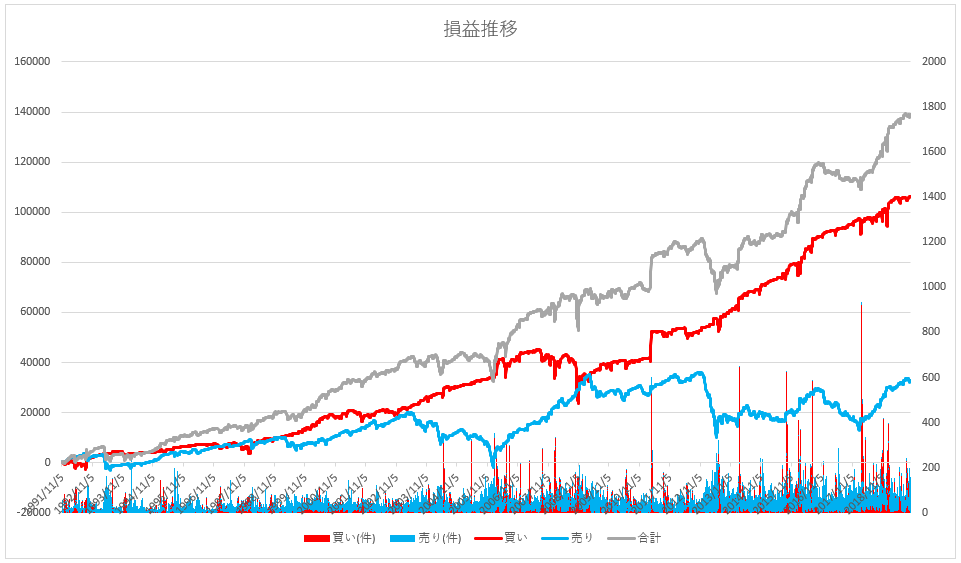

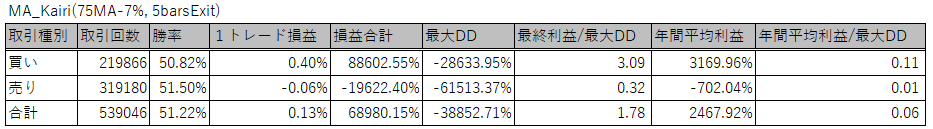

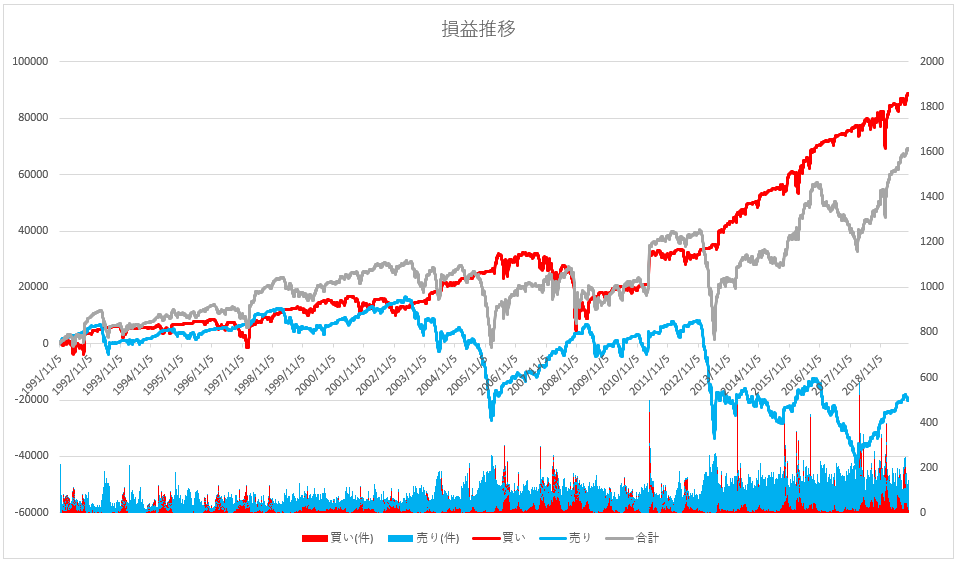

25本移動平均線から10%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「25」、移動平均線からの乖離率を「10%」で検証

エントリーから5本の足が経過したら、次の足の始値で決済します。

だいぶ改善しましたがまだまだですね。もう少し厳しくしましょう。

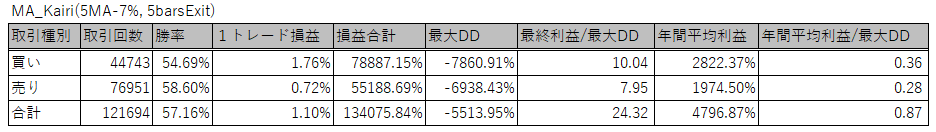

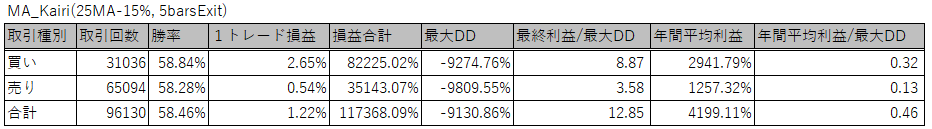

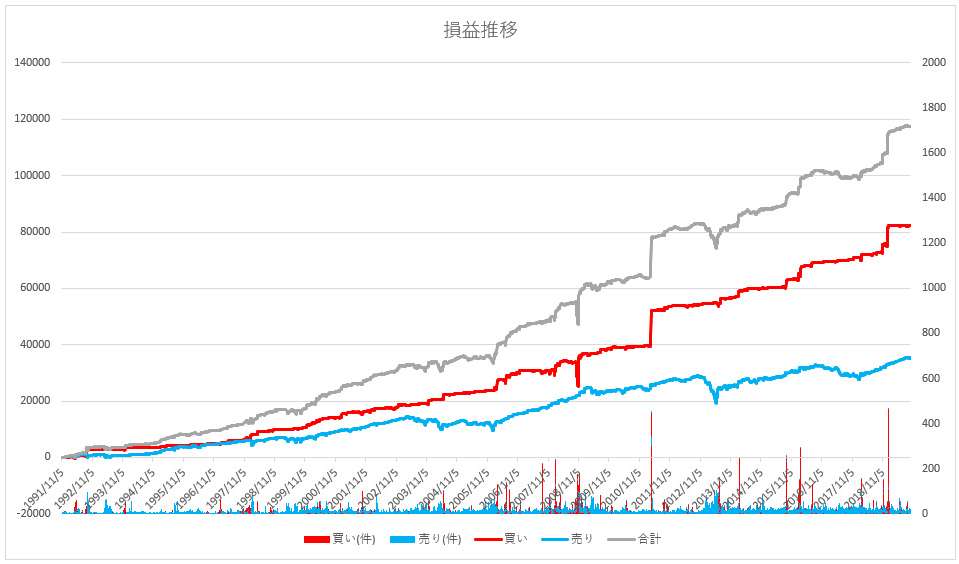

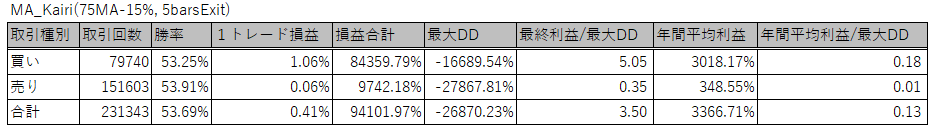

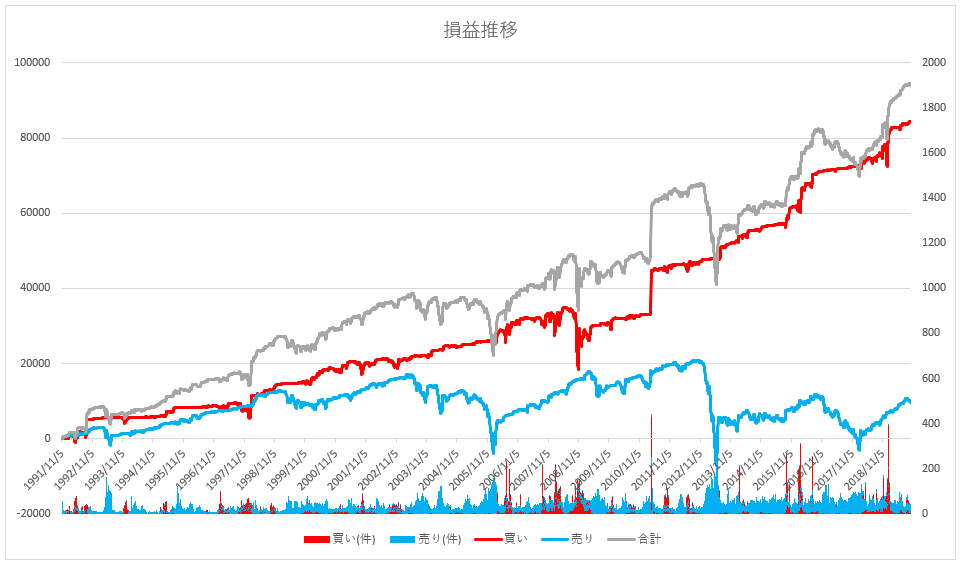

25本移動平均線から15%乖離で逆張りエントリー(5本経過後にエグジット)

ここからはBNFさんがやっていた設定の範囲内となります。結果はどうでしょうか。

移動平均線の期間を「25」、移動平均線からの乖離率を「15%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

さすがBNFさん設定。かなり良くなってきました。勝率は58%。1トレード利益は買いで2.65%です。

とはいえ、乖離率15%はBNFさん設定の一番甘い設定です。もう少し厳しい設定を見てみましょう。

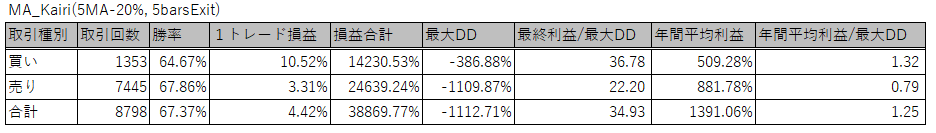

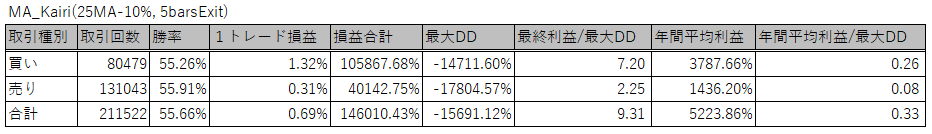

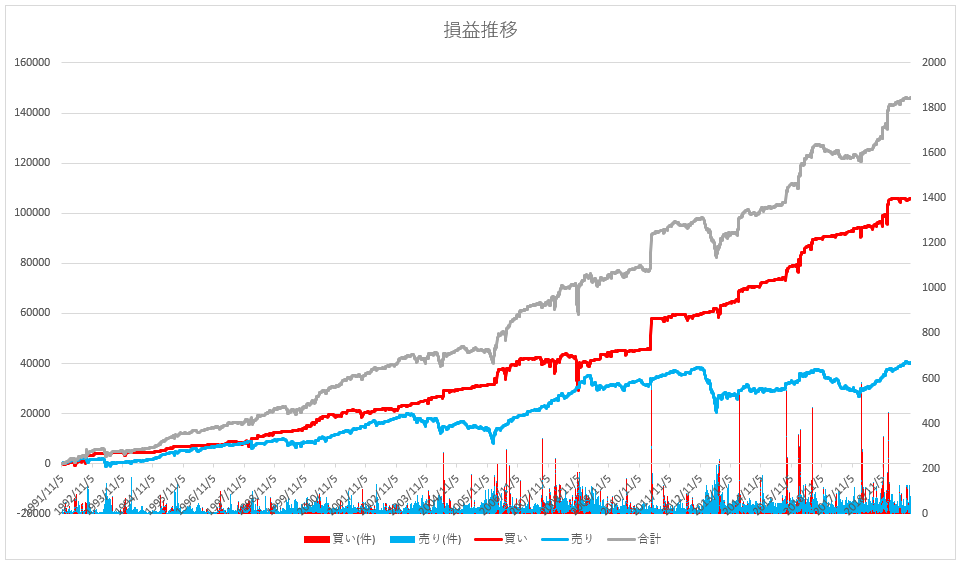

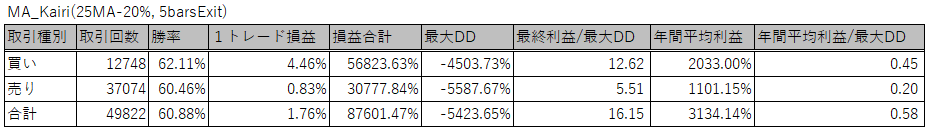

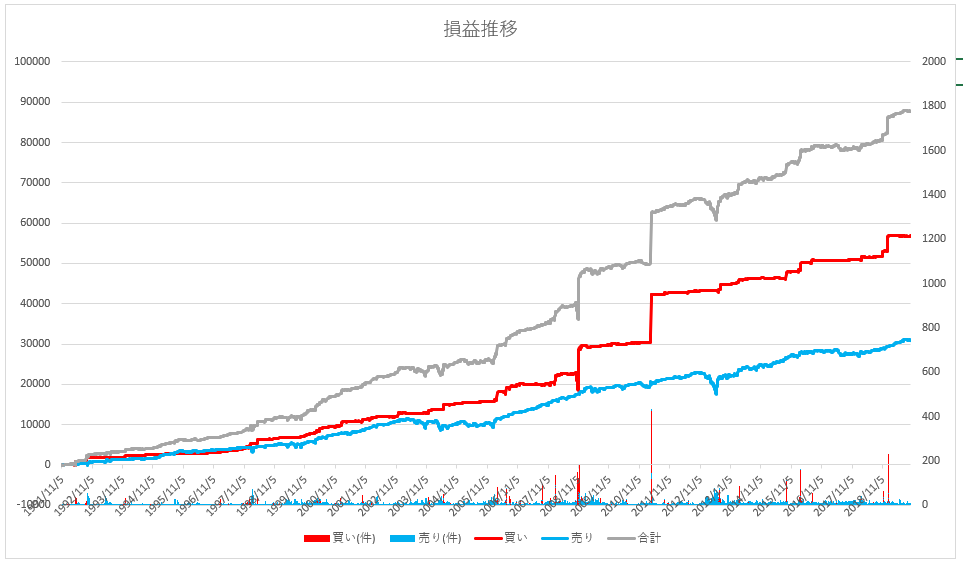

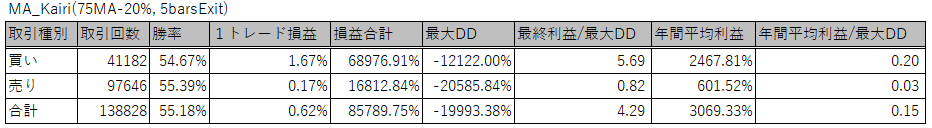

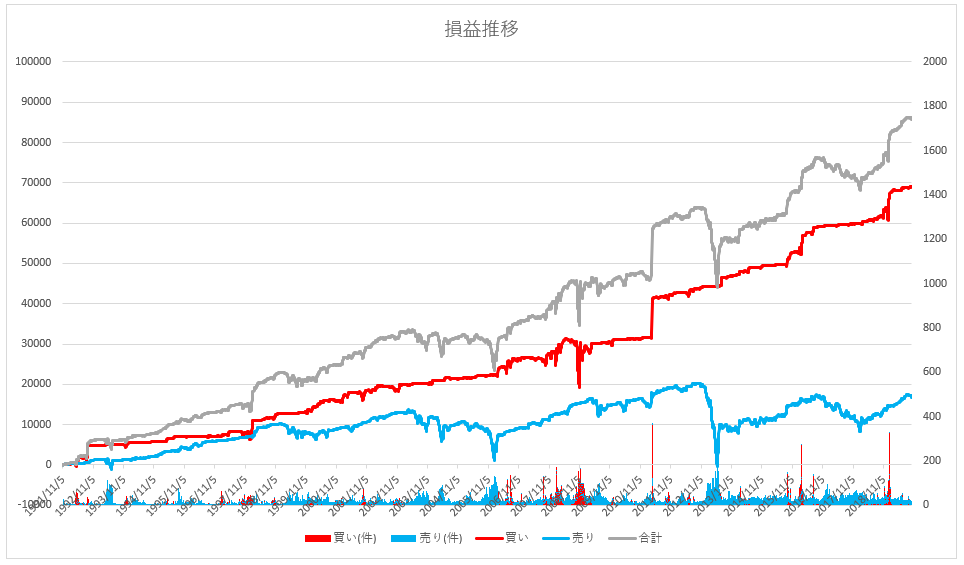

25本移動平均線から20%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「25」、移動平均線からの乖離率を「20%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

いいですね!勝率は60%を超え、1トレード利益も買いトレードで4.5%ぐらいです。これぐらいになると安心して運用できそうです。

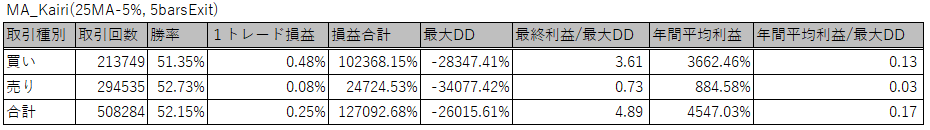

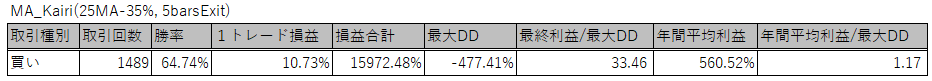

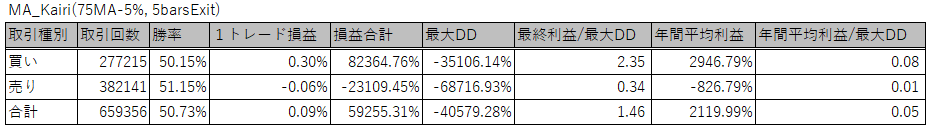

25本移動平均線から35%乖離で逆張りエントリー(5本経過後にエグジット)

BNFさんが安心して買えると言ってた25本移動平均線から35%乖離をテストしてみます。(買いエントリーのみテストしました)

BNFさんが「安心して買えると」言っていたのは本当でした!すごく良い結果になりました。勝率は65%程度で1トレード利益は10%を超えています。これは今回テストした中でベストの結果と言えます。(5本移動平均線から20%乖離といい勝負)

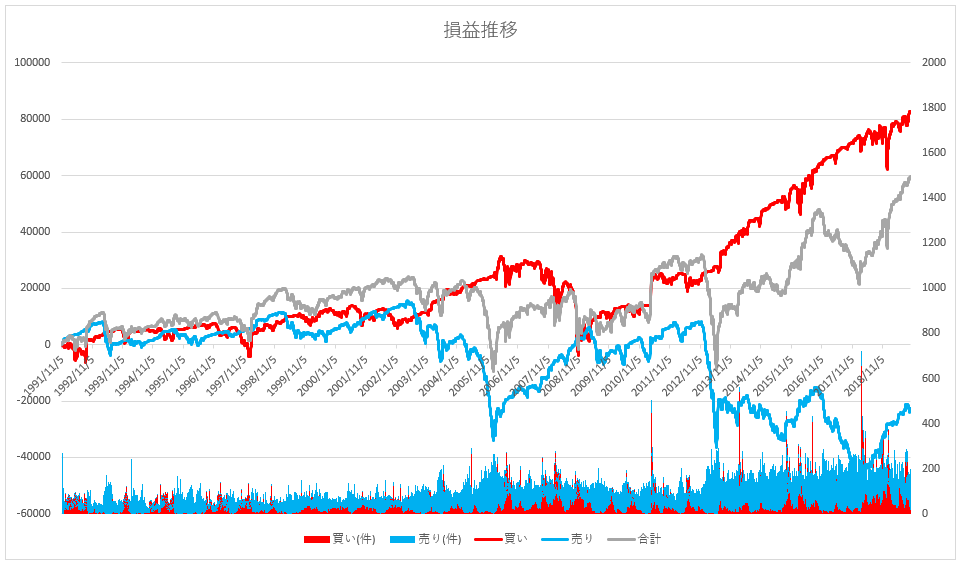

75本移動平均線からの乖離率でエントリー

75本移動平均線は今回検証した中では一番期間が長く、値動きに対する反応が遅いため乖離率は一番大きくなりやすい性質があります。そのため、小さい乖離率でエントリーするとサインが発生しすぎて成績が悪くなってしまいます。75本移動平均線では45%乖離という極端に大きな乖離率もテストしました。

買いの場合、乖離率が10%を超えた辺りから資産曲線が安定してきますが、売りの場合は20%でも安定しませんでした。

75本移動平均線から5%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「75」、移動平均線からの乖離率を「5%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

ご覧のように、75本移動平均線から5%乖離というのは条件が甘すぎて成績は安定しませんでした。買いは一応プラスではありますが、これではドローダウンが大きすぎて使えません。

75本移動平均線から7%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「75」、移動平均線からの乖離率を「7%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

乖離率の条件を10%にするとかなり改善しましたが、まだまだダメですね。買いエントリーの勝率は50%程度です。

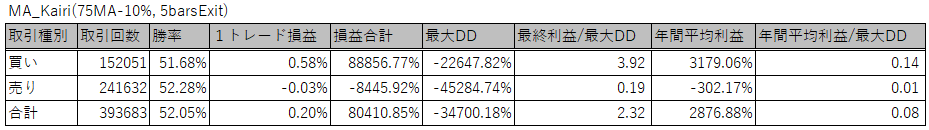

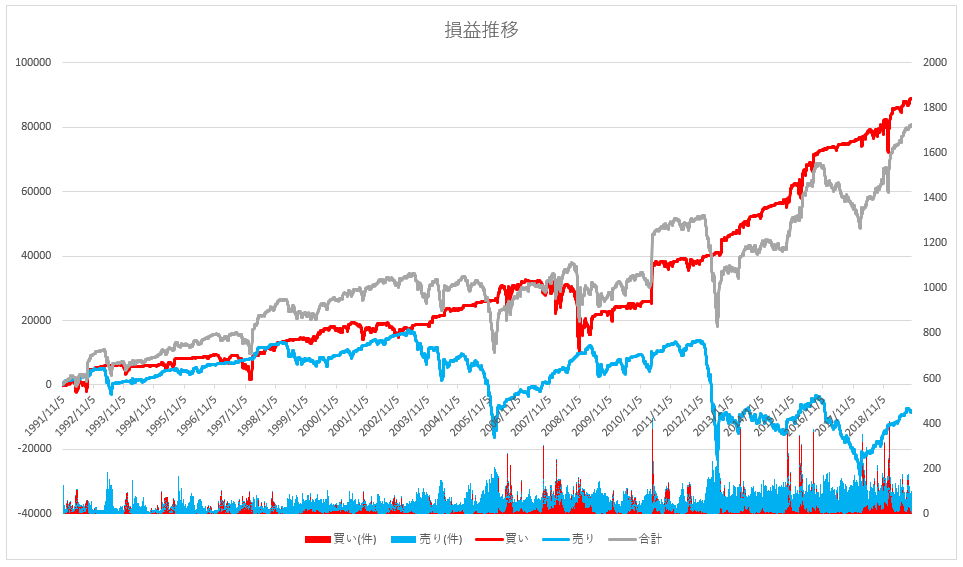

75本移動平均線から10%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「75」、移動平均線からの乖離率を「10%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

ほとんど変化がありません。もっと乖離率の条件を厳しくする必要がありそうです。

75本移動平均線から15%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「75」、移動平均線からの乖離率を「15%」で検証。エントリーから5本の足が経過したら、次の足の始値で決済します。

買いはだいぶ安定してきましたが、ドローダウンが大きすぎます。

75本移動平均線から20%乖離で逆張りエントリー(5本経過後にエグジット)

移動平均線の期間を「75」、移動平均線からの乖離率を「20%」で検証

エントリーから5本の足が経過したら、次の足の始値で決済します。

乖離率の条件を厳しくすればするほど良くなってきますね。勝率は55%程度まで改善してきました。

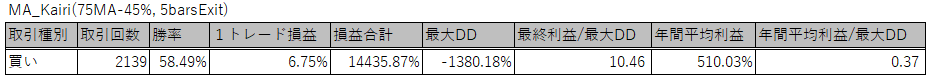

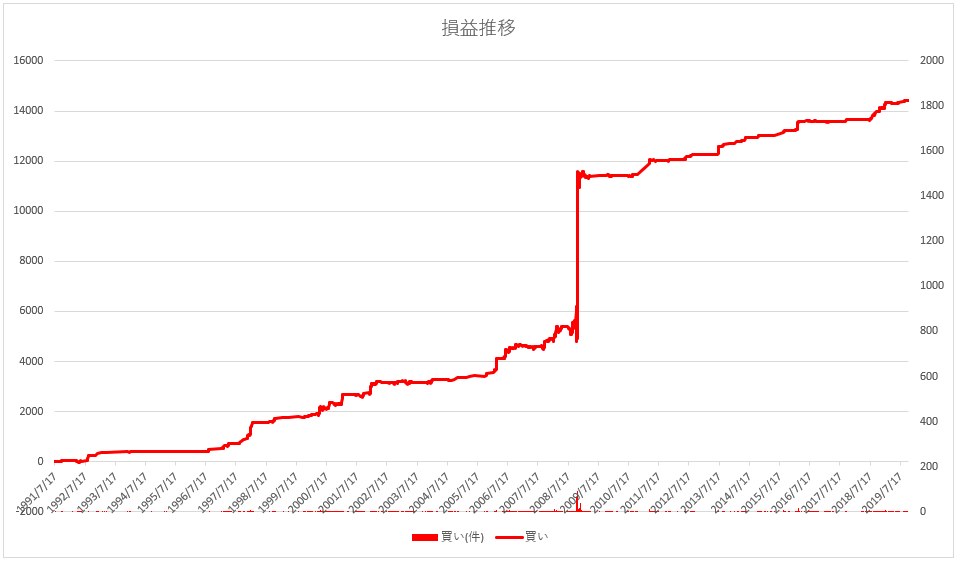

75本移動平均線から45%乖離で逆張りエントリー(5本経過後にエグジット)

75本移動平均線はかなり乖離率の設定を大きくしないと安定しなそうなので、一気に上げて乖離率45%をテストします。手仕舞いは5本経過でエグジットです。

一気によくなりました。勝率は58%、1トレード損益も6.7%です。

ただ、リーマンショックの下落で一気に買いシグナルがでた時の利益への依存度が他の設定よりも大きいのが気になります。

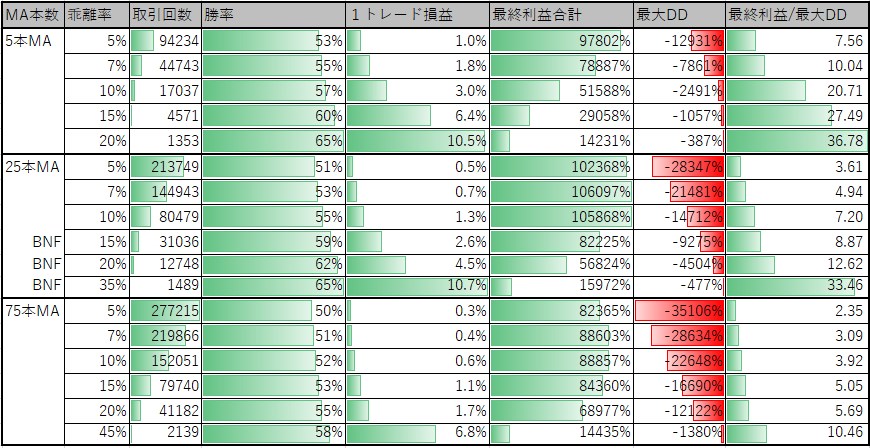

株暴落時の買い戦略 比較

ここまでに行ったバックテスト結果をパラメータ設定によって比較してみましょう。今回は株価暴落時の買いについての調査なので、買いエントリーのパフォーマンスを比較してみます。

この表を見る時、最も重要な指標は一番右の最終利益/最大DDです。これはテスト期間中のトータルの利益率を最大ドローダウンで割った数値です。

意味は、一番負けが続いたときの谷の深さに比べ、最終的な利益は何倍あったか?です。この数値が大きければ大きいほど魅力的な手法と言えます。

ただもう1つ重要なのは、最終利益合計です。いくら最終利益/最大DDの数値が大きくても、最終利益合計が小さい場合は「ドローダウンが小さく安定していたけれど、トレードチャンスが少なすぎて最終利益は小さかった」ということになります。

このあたりのバランスをどうとるか?が重要になります。

移動平均線の本数設定による違い

移動平均線の本数設定による違いをざっと見ると、移動平均線の設定が小さい5本設定と真ん中の25本設定の成績が良いのが分かります。本数設定の大きい75本設定はほぼすべてにおいて成績がよくないことが分かります。

75本設定は勝率が落ち、1トレード損益が小さくなり、最大ドローダウンが大きくなっています。

移動平均線の設定としては5本か25本が良いということがわかりました。今回はテストしていませんが、その中間あたりの10本~15本ぐらいの設定はもっと良いかもしれません。

乖離率による違い

乖離率による違いには明確な傾向がありました。乖離率の条件を厳しくすればするほど、勝率や1トレード利益が上がり、一方で最大ドローダウンが小さくなるので、安定感が格段に良くなることが分かりました。

暴落時の逆張りが勝てるとは言え、ちょっと下がったぐらいで買ってはダメで、移動平均乖離率が大きくなるまで待ってエントリーを厳選するべきだということです。

じゃ、いくらでも厳選すればいいのか?というとそう単純ではありません。乖離率の条件を厳しくすればするほど安定感は増しますが、一方でトレード回数が極端に減り、トータルの利益額が小さくなります。

どの設定が良いか?

安定感と総利益額のバランスの丁度良いところを狙うようにすべきです。

今回テストした中だと、25本移動平均線の20%乖離ぐらいがスイートスポットだと思います。1万2千回以上のトレード回数が確保されていて、最終利益金額もそれなりに確保できている割には、最大ドローダウンも小さいです。安定感と最終利益の大きさを両立していると言えます。

↑これはBNFさんがやっていた設定です。やはりさすがはBNFさん。バックテストのデータで見ても彼の偉大さが分かります。

BNFさん設定ではありませんが、5本移動平均線から10%乖離も良かったです。

ただ、この辺の好みは個人差があると思います。最終利益額をなによりも一番重視したい人の場合、多少最大ドローダウンが大きくても、よりたくさんのトレードチャンスがある設定を選択すべきです。この表をじっくり見てご自分に合った設定を考えてみてください。

株価暴落時の逆張り まとめ

今回は、株価が暴落した時の「逆張り買い」は勝てるのか?を東証全銘柄を対象に過去30年のデータを使ってバックテストしました。結果は「かなり勝てる」ことが分かりました。株価の暴落時は買いチャンスです。

ではどのようなエントリールールで買うべきでしょうか?

25本設定の移動平均線から20%~35%乖離、もしくは5本移動平均線から10%以上乖離で買うのが良さそうだということが分かりました。(記事中のテスト結果を参照のこと)

今回のバックテストも最適化は一切していません。手仕舞いも固定日数での決済(5日保有)というざっくりとしたテストでした。それでもこれだけ良い結果が得られましたので暴落時の買い戦略に優位性があることは間違いないです。

この結果を足掛かりとして、あなた自身でさらに株暴落時の買い手法を追及していってください。

次回予告

連載「株暴落でビビってんじゃねー!」第2回でも暴落時の買いを追求していきます。次は「地合い」について明らかにしたいと思います。今回行ったバックテストに「地合い」の考え方を組み合わせることでさらにパフォーマンスが上がるのか?を調べます。楽しみにしていてください。

次の記事に進む(「地合い」でさらにパフォーマンスアップ)->>

もくじ(株大暴落でビビってんじゃねー!連載)