ロングのドンチャン・チャネルでは、フィルターをかけないノーマル状態でもまずまずの成績を残していました。そこにCOTフィルター――特に投機筋(Large Speculators)のCOT Indexを重ねると、PFや期待値が一段と押し上げられ、「世界水準級」といえる結果に到達しました。

ではショート側はどうでしょうか?ロングがこれだけ強かったのなら、「投機筋が弱気に傾いたときにショートする」戦略も有効に思えます。果たしてショートドンチャンはCOTで改善されるのか――今回はその問いに答えていきます。

ここで取り上げているショート戦略は、とてもシンプルです。

値動きが大きく下げているときに、順張りでショート(空売り)を仕掛けます。ただし闇雲に売るのではなく、「投機筋(Large Speculators)がすでにどれぐらい弱気に傾いているか」を確認してからショートする、というルールを追加します。

要するに、「相場が安値を割り込んで下げている+投機筋も弱気に傾いている」という二つの条件が揃ったときだけ売りで入る――これが今回検証しているシステムの骨格です。

さらに、この「投機筋がどれぐらい弱気に傾いているか」を数値化したものがCOT Indexです。これを閾値(しきい値)として設定し、「≤90」「≤80」「≤70」…と条件を変えながらバックテストを繰り返すことで、どの水準でフィルターが最も有効に働くのかを探っていきます。

【ショート編】投機筋COT Index(≤)は効くのか?|まずはベースラインから検証

ロング側では、投機筋COT Index(≥)を重ねるだけでPFや期待値が一貫して底上げされました。ではショート側ではどうか。今回もロング版と同じ手順で、まずはフィルター無しのベースラインを確認し、その上で投機筋COT Indexの「≤ 条件」を重ねたときに、どの程度トレードの質が変わるかを検証します。

セクション1:ノーマル・ドンチャン売り(ベースライン)

ドンチャン・チャネルは「過去の高値・安値」を基準にしたシンプルな順張り手法です。ショートでは終値が直近X日の安値を下抜けたら売り、終値が直近X÷2日の高値を上抜けたら手仕舞いとしました。エントリーもエグジットも終値で判定、指値利食いや固定ロスカットは使いません。

ポジションサイズはロング版と同じく口座資金×2%のリスク一定で、チャネル幅を用いて枚数を調整します。対象は主要先物47銘柄、期間は2007年〜2025年に揃えています(COTの都合による)。

ベースライン結果(フィルター無し)

| チャネル期間 | トレード数 | 勝率 | PF | WL(平均勝ち÷平均負け) | 期待値(%/トレード) |

|---|---|---|---|---|---|

| 40日チャネル | 1,673 | 35.1% | 0.83 | 1.80 | -0.02% |

| 80日チャネル | 880 | 36.4% | 1.06 | 2.24 | +0.17% |

| 100日チャネル | 720 | 37.4% | 1.04 | 2.08 | +0.14% |

| 160日チャネル | 468 | 38.0% | 1.03 | 2.04 | +0.15% |

所感:ショート側の素の成績は総じて弱く、PFは1.0前後、期待値も0.1〜0.2%台に留まります。特に40日チャネルはPF<1で、ロング側のような“素の強さ”は見られません。

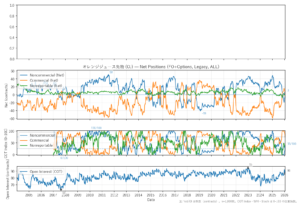

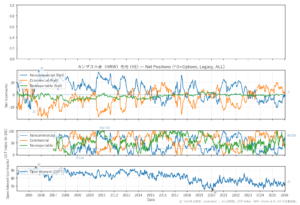

フィルターを一切かけない、素のドンチャン・チャネル売り(ショート)、100日チャネル、2007年〜2025年の主要先物47銘柄の詳細な成績を確認します。

資産曲線(100日チャネル・ショート、フィルター無し)

スタッツ概要

-

- NetProfit:+1,272,094

- 年率リターン(ROR):1.03%

- 最大ドローダウン(MaxDD):-59.71%

- MAR比:0.02

- トレード数:720

- 勝率:37.36%

- WL比(平均勝ち÷平均負け):2.08

- 期待値:+0.143%/トレード

- プロフィットファクター(PF):1.04

- シャープレシオ:0.16

資産曲線を見ると、2008年や2020年のような急落局面では大きく利益を出していますが、その後の横ばいや反発で吐き出す展開が多く、長期的にはほぼ横ばい。最大ドローダウンは-60%近くに達し、実運用では到底許容できない水準です。スタッツもPF1.04・期待値0.14%と、ほぼランダムに近い数字しか残りませんでした。

まとめると:ショートドンチャンは「負けるシステムではないが、勝てるシステムでもない」。大きなトレンドを数回捉えて利益を出す一方で、その後の横ばいや逆噴射で資産を大きく削ってしまうのが実態でした。

――では、これをCOTレポートをフィルターとして加えることで、どれだけ改善できるのか? 次のセクションで投機筋COT Indexの「≤ 条件」を重ね、成績がどう変わるのかを検証していきます。

セクション2:投機筋COT Indexフィルター(Large Speculators|≤ 条件)

ここからは投機筋(Large Speculators)のCOT Indexを「X以下(≤)」でフィルターし、ベースラインに対してPF/期待値/WL/勝率がどう変わるかを見ていきます。なお、≤100がフィルター無し=ベースラインに相当し、数値を下げるほど条件が厳しくなってトレード回数は減ります。

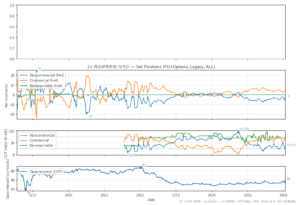

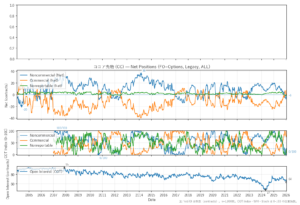

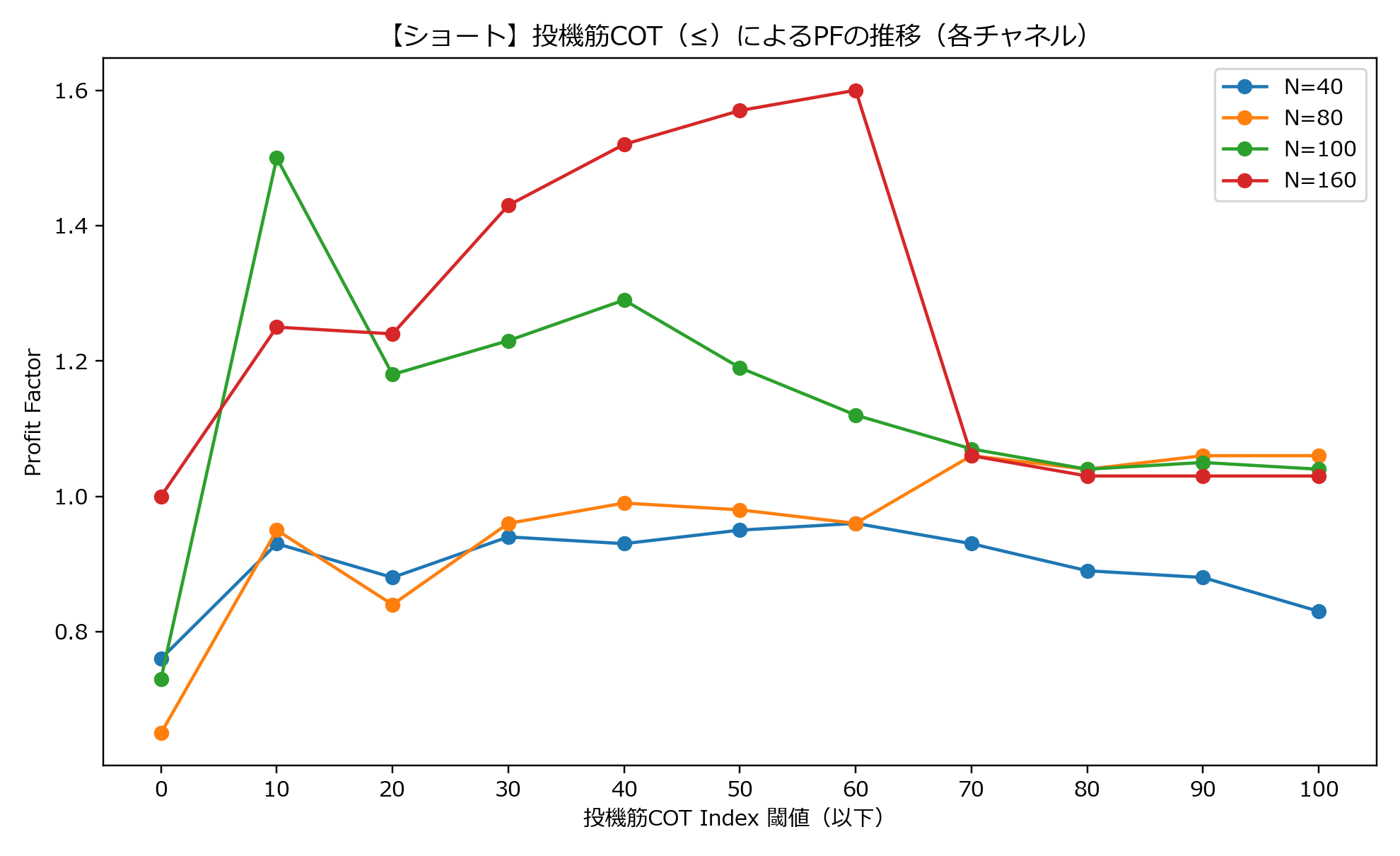

グラフ:PF(プロフィットファクター)

- 40日チャネル:改善せず。絞るほど悪化。

- 80日チャネル:横ばい〜悪化。PFは1を割れやすい。

- 100日チャネル:≤50〜40でPF≒1.2〜1.3に改善。≤10はPF=1.50まで跳ねるが回数痩せ。

- 160日チャネル:≤70で微改善止まり、以降は悪化。

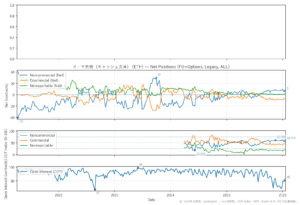

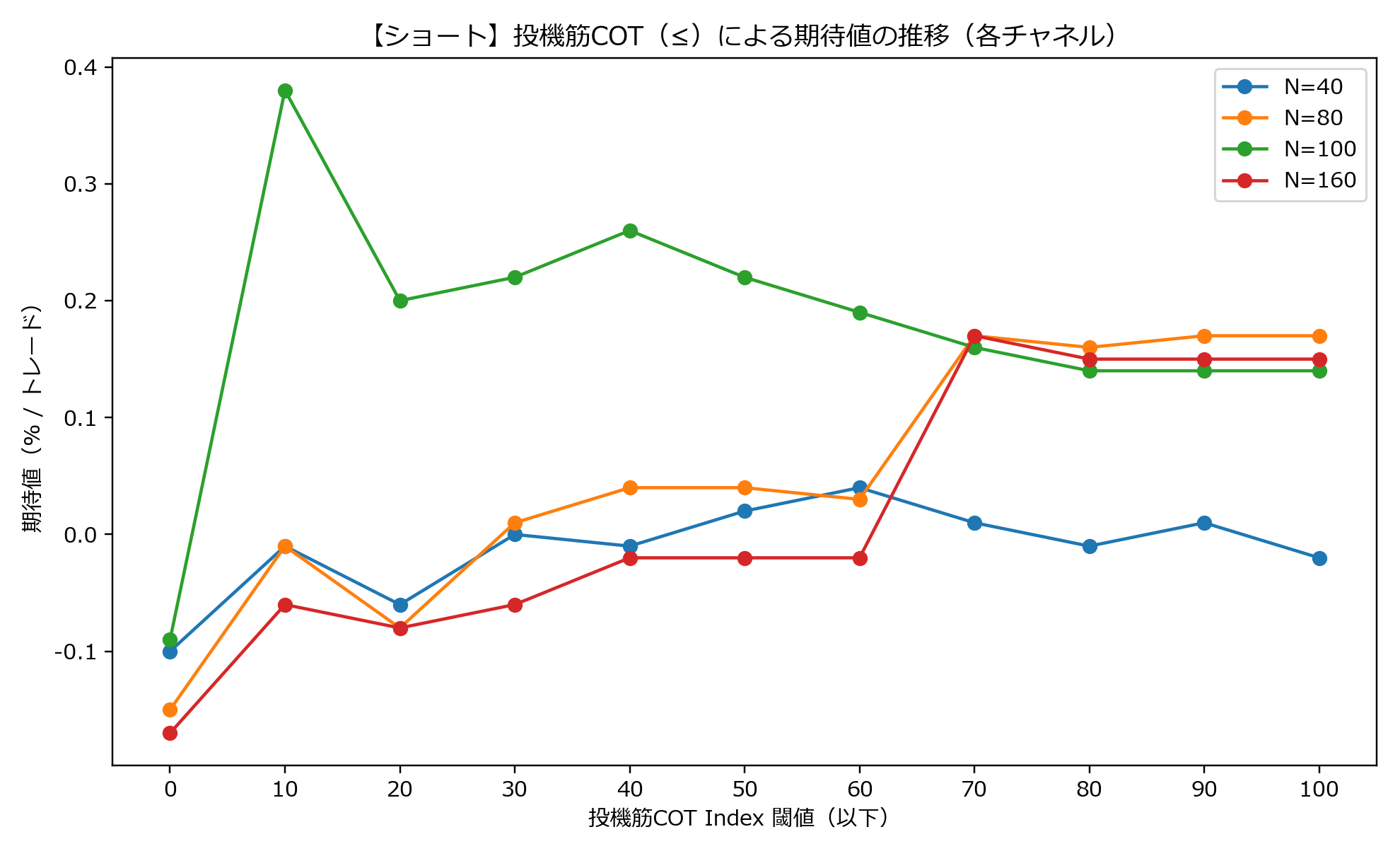

グラフ:期待値(%/トレード)

- 40日・80日:0%近傍〜マイナス圏。統計的に意味ある改善は見えず。

- 100日:≤50〜40で0.22〜0.26%へ底上げ、≤10で0.38%。ただし≤0では-0.09%と急落。

- 160日:≤70で+0.17%がピーク、その後はマイナス圏へ。

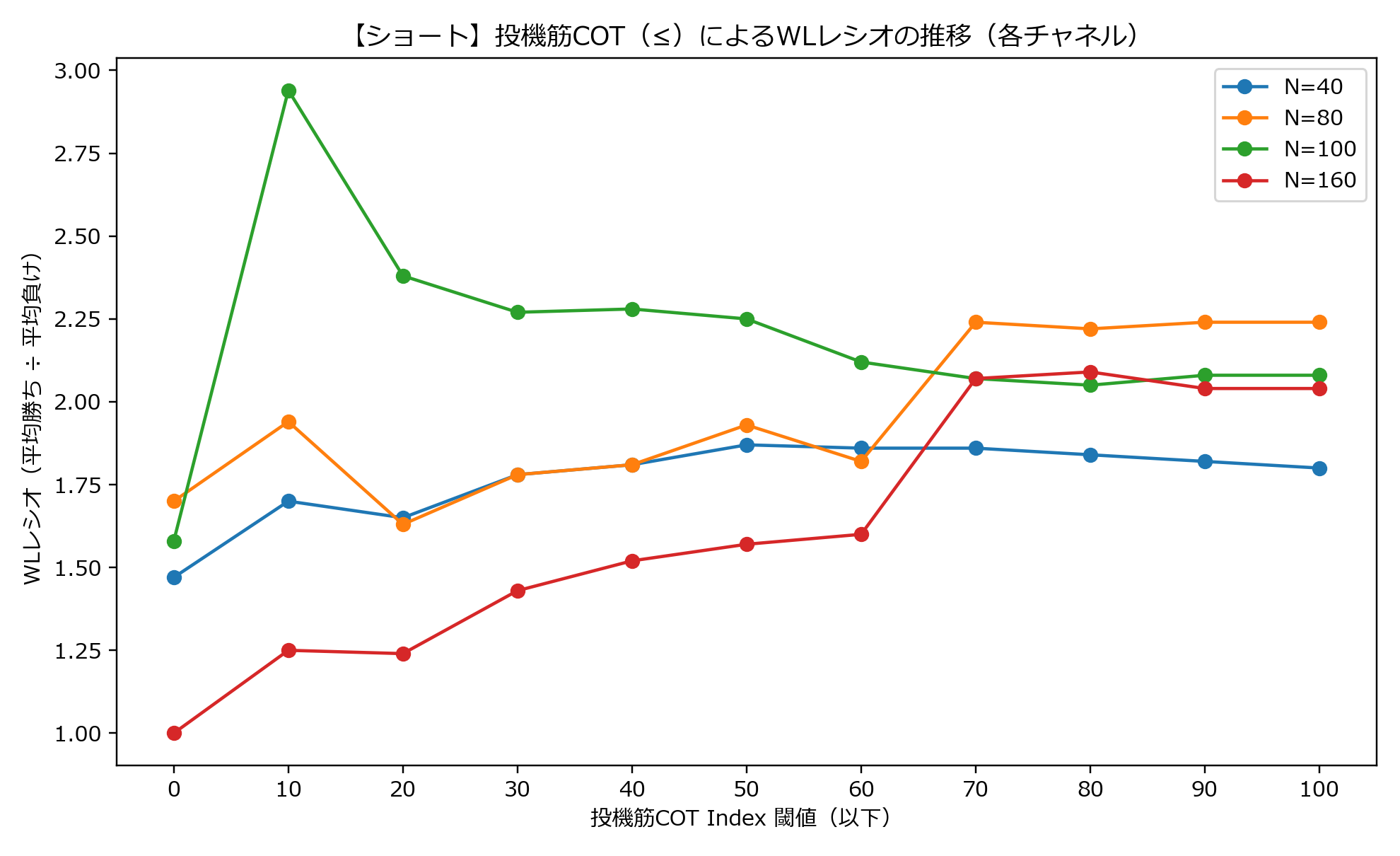

グラフ:WLレシオ(平均勝ち÷平均負け)

- 100日チャネルのみ、WLが2.25〜2.28へ小幅改善し期待値を押し上げ。

- その他のチャネルは低下〜横ばい。端点(≤0)など極端条件では崩れやすい。

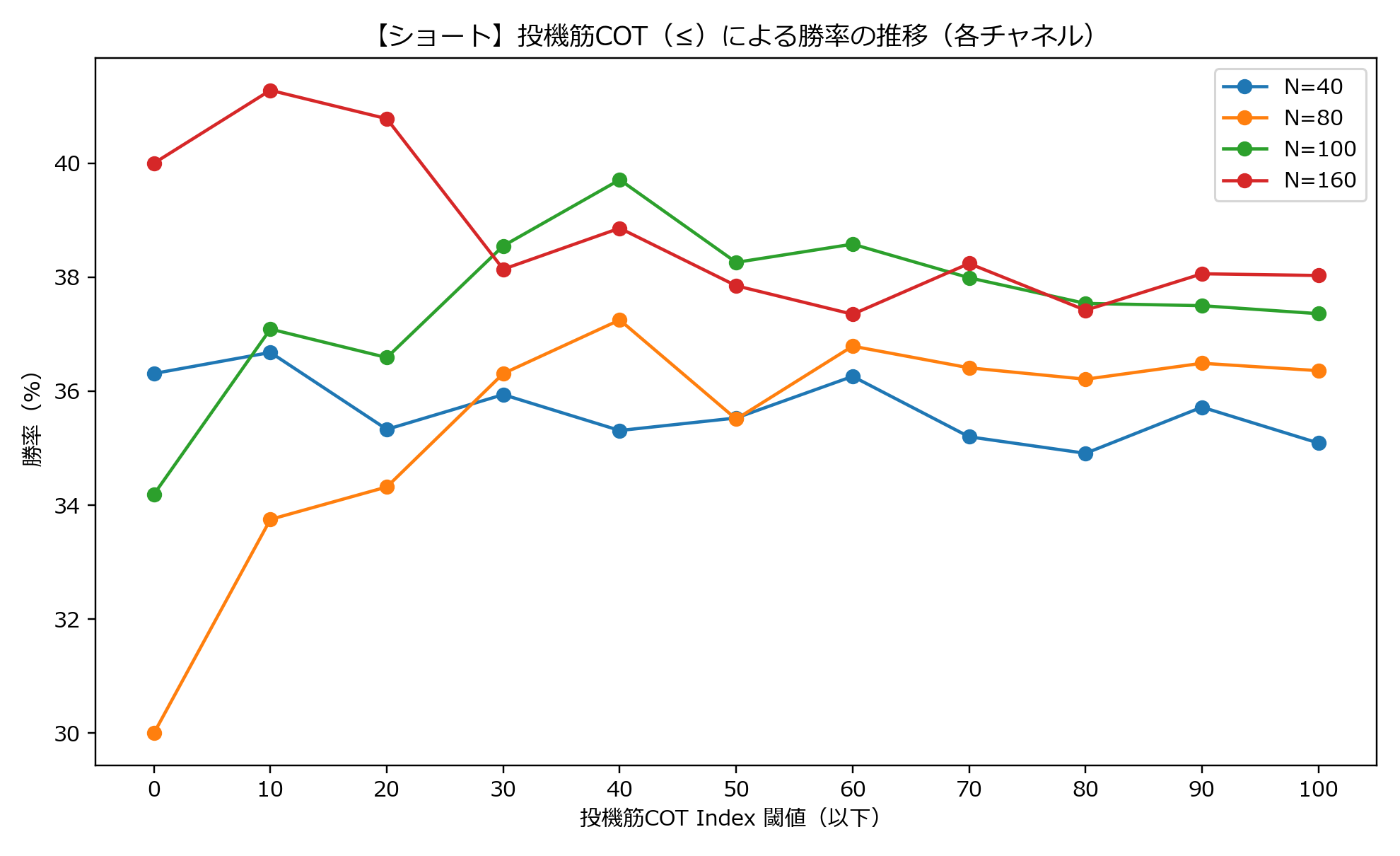

グラフ:勝率

- 全チャネルで35〜40%台に留まる。勝率の微増ではPFは上がらない。

- ショートで効くとすればWL(利大損小化)だが、その改善も限定的。

このセクションの結論:投機筋COTの「≤」は、100日チャネルの≤50〜40だけが「やや有効」。40日・80日・160日は改善せず、端点条件(≤0)は逆噴射の危険が高い。ロング側のような一貫的・堅牢な改善は確認できませんでした。

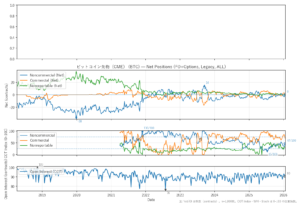

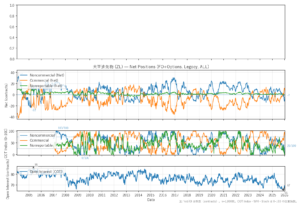

100日チャネル × 投機筋COT Index ≤40の資産曲線と成績の詳細は以下の通りです。

- NetProfit:+6,302,343

- 年率リターン(ROR):3.91%(ノーマルの1.03%から改善)

- 最大ドローダウン(MaxDD):-34.04%(ノーマルは-59.71%)

- MAR比:0.11(ノーマルは0.02)

- トレード数:476(ノーマルは720)

- 勝率:39.7%(ノーマルは37.4%)

- WL比:2.28(ノーマルは2.08)

- 期待値:+0.256%/トレード(ノーマルは+0.143%)

- PF:1.29(ノーマルは1.04)

資産曲線を見ると、2007年以降の停滞期が短縮され、右肩上がりの傾きが改善していることが分かります。ドローダウンも-60%から-34%へと大幅に縮小し、PFや期待値も明確に底上げされました。

ただし注意が必要です。この設定(100日チャネル × COT≤40)では一見大きな改善が見られたものの、数値は依然として世界水準のトレンドフォローには遠く及びません。また、他のチャネル期間や閾値設定では改善が乏しく、むしろ悪化するケースも多く確認されました。

まとめると: 投機筋COTを「≤条件」でショート戦略に重ねても、改善効果は一部の設定に限られるものであり、ロング側で見られたような堅牢かつ一貫した優位性とは言えないのが実情です。

セクション3:なぜ効きづらいのか?

実際にショートの結果を見ていて強く感じたのは、「やっぱりショートは短命なんだな」ということです。下げ始めは勢いよく利益が乗っても、その後の政策対応やショートカバーであっという間に踏み上げられることが多い。週次のCOTデータでは、その切り返しの速さについていけないのです。

また、投機筋のポジションが極端に弱気に振れているときは、むしろ「売りが出尽くして反発しやすい局面」でもあります。COT Indexが0近辺まで下がっているときは、逆にショートが危ないシグナルになっているように感じました。

つまり、数字上の理由もあるけれど、体感としても「ショートはどうしても逆噴射リスクが大きい」というのが正直な印象です。

セクション4:実務的にどう活かすか?

今回の検証を踏まえると、「投機筋COT(≤)」をショートの入り口として常用するのはあまりお勧めできません。使うとすれば、100日チャネル×≤50〜40あたりの限定条件くらい。ただし、≤10や≤0といった極端な場面はむしろ危険信号で、使わない方がいいでしょう。

むしろ私自身は、「投機筋が極端に弱気なときはショートを避ける」「サイズを落とす」といったリスク管理のトリガーとして活かす方が現実的だと思います。

次回は、ショートとの相性がもう少し良さそうな商業筋(Commercials)や小口(NR)のフィルターについても試してみたいと思います。

まとめ

ロングでは世界水準級に近い改善が見えた投機筋COTですが、ショートでは残念ながら堅牢な優位性は確認できませんでした。例外的に100日チャネルの≤50〜40では改善がありましたが、全体的には限定的。

結論として、投機筋COTは「買い側での追い風確認」に使うのが本筋で、売り側は別の視点(商業筋やNR)を検討した方がよさそうです。こうしてひとつひとつ検証していくことで、COTの「使える場面」と「使えない場面」が少しずつクリアになってきました。

COTレポートのバックテスト連載 目次

- 【第1回】【保存版】COTレポート完全解説|先物47銘柄20年データで検証

- 【第2回】COTレポートでいきなり出た!世界レベルの戦略~“投機筋について行け”は本当だった

- 【第3回】どの“市場”でCOTは効くのか?(セクター別と銘柄別の実証+グラフで一気に把握)

- 【第4回】COTレポートで順張りショートは勝てるか? 徹底バックテストの結論

- 【第5回】商業筋を信じるな? COTレポートを逆張り買いで使ったらどうなるか徹底検証

- 【第6回】普通じゃ勝てない逆張りショートはCOTレポートでどこまで“救える”か

最新のCOTレポートが分かるグラフやヒートマップはこちら↓

投稿が見つかりません。