47銘柄の18年間のデータでCOTレポートを検証。通説とは逆に、商業筋が買いではなく売りに傾いているときに逆張り買いが改善するという意外な結果が見えました。

「何週か続けて下がったら買う」って、逆張りロングの超シンプル版ですよね。でも正直、そのままだとほとんど勝てません。じゃあ、ここにCOT(Commitments of Traders)の情報――商業筋・大口投機筋・小口――を“ふるい(フィルター)”として重ねたらどうなるの?を、今回は徹底的に見ていきます。

ポイントは「勝てるかどうか」じゃなくて「どれだけ良くなるか」。たとえばPF(プロフィットファクター)や期待値(1取引あたりの平均%)がどれくらい押し上がったか、赤字だったところが黒字に変わるのか――こういう“改善の度合い”を、全部公開します。数字の根拠を見ながら、一緒に傾向をつかんでいきましょう。

データは2007年〜2025年の18年分、対象は米国主要先物47銘柄。連続して下がった週数ごとに結果を分け、COTのしきい値を変えながら、「どこで効くのか/どこはダメなのか」をはっきりさせます。難しい言葉はできるだけ避けて、なるべくやさしく解説していきますね。

どんなテストをやったのか?

今回のテーマは「逆張りロング × COTフィルター」。まずはシンプルな土台を作って、その上にCOTを乗せて“どれくらい改善するか”をチェックしました。条件はあえて簡単にしています。

- 対象市場: 米国の主要先物(株価指数・金利・通貨・商品など)47銘柄

- 期間: 2007年〜2025年(COTデータの整合性をとるため、2007年を起点に統一)

- ベースとなる売買ルール:

- 「連続して下落した週の本数」を条件に翌週に買いでエントリー

- 保有期間は5週間に固定(利食い・損切りはせず、時間が来たら手仕舞い)

- 「そもそも勝ちにくい逆張り」をあえて使い、COTを重ねたときの“改善の幅”を測るのが目的です

- チェックする数値: PF(プロフィットファクター)、期待値(%/1取引)、勝率(%)、取引数

初心者向けミニ解説: PF=1が「ちょうどトントン」のライン。1を超えれば黒字、1未満だと赤字です。期待値は「1回のトレードで平均どれくらい資金が増えたか」。この2つが上向けば“システムの質が良くなった”と判断できます。

ベースライン(COTフィルター無し)の成績(5週間保有)

| 連続下落の週数 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 1週 | 1.09 | +0.09 | 53.63% | 3,873 |

| 2週 | 1.02 | +0.05 | 52.02% | 2,495 |

| 3週 | 0.99 | +0.02 | 51.37% | 1,351 |

| 4週 | 0.94 | -0.02 | 50.36% | 695 |

| 5週 | 0.94 | -0.02 | 48.60% | 358 |

ポイント: 「1週・2週の下げ」ならかろうじてトントンですが、3週以上下げたあとに買うと赤字化します。つまり素の逆張りロングはそのままでは機能しにくい。今回の焦点は、この“負けやすい土台”にCOTフィルターを重ねたら、どのくらいPFや期待値が持ち上がるのか?という点です。

ここで分かるのは、市場というのは下落が長引けばさらに長引く傾向があるということです。1週間や2週間の下落なら反転しやすいが、3週以上になると下落が続きやすくなる、ということでしょう。

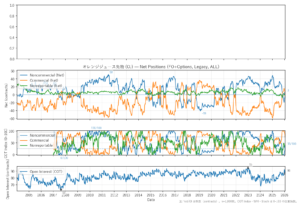

商業筋(Commercials)のCOTフィルター

まずは「商業筋」。よくあるイメージは、

「商業筋=プロ。買いに傾いたらチャンス」。

でも今回の短期の逆張り(5週間保有)では、結果はほぼ逆でした。商業筋がロング寄りになるほど成績は悪化し、ショート寄り(COTインデックスが低い)ほど改善が見られます。ただし、厳しく絞るほど件数は急減します。

商業筋「◯以下」(=ショート寄りを選別)

連続して4週下落したあとに買う(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 0.94 | -0.02 | 50.36% | 695 |

| 60以下 | 0.99 | +0.01 | 49.13% | 403 |

| 50以下 | 1.01 | +0.03 | 49.53% | 319 |

| 40以下 | 1.07 | +0.06 | 50.39% | 258 |

| 20以下 | 1.04 | +0.03 | 47.42% | 97 |

| 10以下 | 1.52 | +0.27 | 48.57% | 35 |

※「フィルター無し」は全サンプルを指し、表の都合上「100以下」または「0以上」と表記しています(意味は同じです)。

解説: ベースライン(PF=0.94)から、40以下でPF=1.07/期待値+0.06%と黒字化。さらに厳しく(≤10)にすると数値は伸びますが、件数が35件まで激減します。実務的には「40以下」周辺がバランス良しです(勝率が劇的に上がるわけではなく、損益比の改善でPFが持ち上がっています)。

連続して5週下落したあとに買う(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 0.94 | -0.02 | 48.60% | 358 |

| 60以下 | 1.05 | +0.04 | 50.57% | 176 |

| 50以下 | 1.02 | +0.03 | 50.37% | 135 |

| 30以下 | 0.92 | -0.04 | 50.77% | 65 |

| 20以下 | 1.15 | +0.09 | 57.14% | 35 |

解説: 5週連続下げは素のままでは赤字(PF=0.94)。60以下でかろうじて黒字化し、20以下ではさらに良化しますが、母数は35件。このゾーンは「効くときは効くが、データ量に難あり」と認識して使うのが無難です。

連続して1週下落したあとに買う(5週間保有・件数が多い代表)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 1.09 | +0.09 | 53.63% | 3,873 |

| 70以下 | 1.22 | +0.13 | 54.45% | 3,003 |

| 40以下 | 1.36 | +0.18 | 54.25% | 1,845 |

解説: 件数が多い1週下げでも、40以下でしっかり改善(PF=1.36/期待値+0.18%)。件数の確保と数値の改善が両立しており、再現性の観点でも扱いやすい条件です。

商業筋「◯以上」(=ロング寄りを選別)※これはNG

「商業筋が買いに傾いたら追随」は、少なくともこの短期逆張りでは逆効果でした。

連続して4週下落したあとに買う(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 0以上(=フィルター無し) | 0.94 | -0.02 | 50.36% | 695 |

| 40以上 | 0.86 | -0.06 | 50.31% | 483 |

| 60以上 | 0.88 | -0.05 | 51.32% | 341 |

| 80以上 | 0.72 | -0.16 | 52.11% | 190 |

| 90以上 | 0.97 | -0.01 | 52.78% | 108 |

まとめ: ロング寄りで絞るほどPFは1を割り込みやすく、「負けやすい条件を増幅」してしまいます。短期逆張りの土台では、商業筋はむしろショート寄り(Indexが低い)で拾うのが合っています。

初心者向けの補足:

・COTインデックスは0〜100の指標で、低いほどショート寄り/高いほどロング寄りのイメージです。

・ここでの検証は「連続○週の下落後に買って5週間固定で持つ」という、あえて単純化した逆張り土台です。

・勝率よりもPF(損益比のバランス)や期待値が上がるかを重視すると、再現性が見やすくなります。

・極端に絞る条件(例:≤10)は数値が良く見えても件数が少なすぎて再現性が落ちる点に注意しましょう。

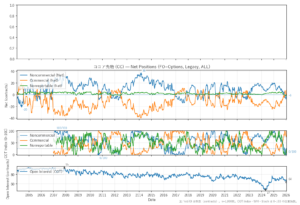

大口投機筋(Non-Commercials)のCOTフィルター

よくある考え方:「投機筋は行き過ぎる。だから彼らが極端に弱気に傾いたときは、反転して上がりやすいはずだ」。

今回の検証の結論: 実際には逆でした。投機筋が弱気(Indexが低い)なときは成績がほぼ改善せず、むしろ投機筋が強気(Indexが高い)に傾いているタイミングで逆張りロングのPFや期待値が底上げされる傾向がはっきり出ました。さらに、連続下落の週数が深くなるほど「投機筋が強気」という局面はレアになり、取引数は一気に少なくなります。

かんたんに言うと、「投機筋が売っているから今が買い!」ではなく、「投機筋が強気に乗っているときに拾う」ほうが短期逆張りでは機能しやすかった、ということです。

初心者向けの補足: COTインデックスは0〜100の尺度で、数値が高いほどそのグループがロング寄り(強気)、低いほどショート寄り(弱気)を示します。今回は「連続○週の下落後に翌週エントリー→5週間固定保有」というシンプルな土台で比較しています。

投機筋「◯以上」(=強気に傾いているとき)

連続下落1週(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 0以上(=フィルター無し) | 1.09 | +0.09 | 53.63% | 3,873 |

| 60以上 | 1.32 | +0.18 | 54.84% | 1,827 |

| 70以上 | 1.32 | +0.19 | 54.22% | 1,385 |

| 80以上 | 1.38 | +0.21 | 53.92% | 944 |

| 90以上 | 1.31 | +0.17 | 53.58% | 517 |

ポイント: 投機筋が強気に傾くほど、PFや期待値が底上げされます。たとえばフィルター無し(PF=1.09)に対し、80以上ではPF=1.38/期待値+0.21%。一方で件数は半分以下(944件)まで減ります。つまり、質は上がるけど回数は減るというトレードオフです。

連続下落が深いケース(4週・5週)

| 条件 | PFの傾向 | 取引数の傾向 |

|---|---|---|

| 60以上 | 4週: PF=1.10/5週: PF=1.26 | 4週: 251件/5週: 104件 |

| 70以上 | 4週: PF=1.04/5週: PF=1.17 | 4週: 176件/5週: 70件 |

| 80以上 | 4週: PF=1.12/5週: PF=1.32 | 4週: 97件/5週: 39件 |

ポイント: 「4〜5週も連続で下がっているのに、投機筋は強気」という状況はレアです。数字は良化しますが、件数が一気に痩せるので、単独のコア条件というより補助的なフィルターとして使うのが現実的です。

投機筋「◯以下」(=弱気に傾いているとき)※避けるべき条件

通説どおりの「投機筋が弱気だから逆張りで買う」は、今回の短期逆張りでは改善につながりませんでした。

連続下落1週〜5週(抜粋)

| 連続下落 | 条件 | PF | 期待値(%) | 取引数 |

|---|---|---|---|---|

| 1週 | 80以下 | 1.02 | +0.06 | 3,231 |

| 3週 | 60以下 | 0.85 | -0.06 | 875 |

| 4週 | 50以下 | 0.82 | -0.08 | 422 |

| 5週 | 40以下 | 0.85 | -0.07 | 198 |

ポイント: 弱気に絞るほどPFが1を割り込みやすく、負けやすい条件になりました。短期の逆張りで「投機筋が弱気→買い」は基本的に避けるのが無難です。

まとめると――

投機筋のCOTは、弱気ではなく「強気に傾いたとき」に逆張りロングの質を引き上げるのに役立ちます。ただし条件がレアで件数が減るため、エッジ強化のためのサブ条件としての活用が現実的です。

初心者向けの補足:

・投機筋(Non-Commercials)は、ヘッジ目的ではなく「値動きから利益」を狙う大口の資金です。

・COTインデックスは0〜100。高いほど強気(ロング寄り)/低いほど弱気(ショート寄り)の目安になります。

・今回の検証は「連続○週下落→翌週エントリー→5週間固定保有」というシンプルな土台。ここでCOTを重ねた時に、PF(損益比のバランス)や期待値が上がるかを見ています。

・極端に絞ると数字は良く見えますが、件数が少ない=再現性が落ちやすい点に注意してください。

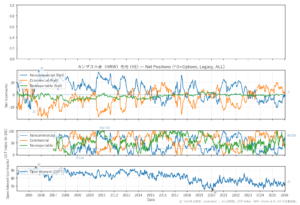

小口(Non-Reportables)のCOTフィルター

よく言われること:「小口投資家は逆指標になる。だから彼らが弱気になっているときこそ買いだ」。

今回の検証結果: この通説は一部の局面では当てはまるが、全面的ではないことが分かりました。浅い押し(1週)では小口が弱気(インデックス低い)で改善が出やすい一方、下落が深い(4〜5週)局面では“弱気”に乗るとむしろ悪化が目立ちます。強気(インデックス高い)は必ずしも悪化せず、条件によっては中立〜やや改善も見られます。

小口「◯以下」(=弱気に傾いたとき)

連続して3週下落(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 0.99 | +0.02 | 51.37% | 1,351 |

| 60以下 | 0.98 | +0.01 | 50.66% | 458 |

| 30以下 | 1.02 | +0.02 | 53.33% | 375 |

| 10以下 | 1.24 | +0.13 | 56.72% | 67 |

連続して4週下落(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 0.94 | -0.02 | 50.36% | 695 |

| 60以下 | 0.89 | -0.05 | 50.66% | 458 |

| 30以下 | 1.05 | +0.05 | 54.59% | 196 |

| 20以下 | 1.01 | +0.00 | 50.82% | 61 |

連続して5週下落(5週間保有)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 100以下(=フィルター無し) | 0.64 | -0.25 | 43.43% | 99 |

| 60以下 | 0.63 | -0.27 | 43.24% | 74 |

| 30以下 | 0.58 | -0.33 | 34.38% | 32 |

ポイント: 3週下落では、厳しめの閾値(≤30/≤10)まで絞ると黒字化の改善が確認できますが、4〜5週の深い下落では“弱気”フィルターはむしろ悪化しやすい。特に10以下のような極端条件は件数が少なく、再現性には注意が必要です。

小口「◯以上」(=強気に傾いたとき)

連続して4週下落(5週間保有・代表)

| 条件 | PF | 期待値(%) | 勝率 | 取引数 |

|---|---|---|---|---|

| 0以上(=フィルター無し) | 0.94 | -0.02 | 50.36% | 695 |

| 50以上 | 1.01 | -0.01 | 49.22% | 386 |

| 70以上 | 1.04 | +0.04 | 52.29% | 415 |

| 90以上 | 1.09 | +0.07 | 52.31% | 260 |

ポイント: 小口が強気に寄っているからといって、必ずしも悪化するわけではありません。4週下落の代表ケースでは、強気(≥70/≥90)でPFが1超に改善する組み合わせも確認されました。つまり、「小口が強気だから常に避けるべき」ではないというのが実データです。

まとめると――

小口は「逆指標」的に働く場面もあるものの、条件(連続下落週数・閾値)に強く依存します。

- 1週下落:≤20〜30で安定改善(ただし≥でも大崩れはしにくい)。

- 3週下落:≤20/≤10まで絞れば黒字化するが、件数は減る。

- 4〜5週下落:≤は悪化が目立つ。この局面で「弱気=買い」は基本的に不利。

初心者向け補足: 小口=個人投資家層は短期で“逆を突かれやすい”と言われますが、実際の効果は局面依存です。とくにサンプルが少ない閾値は参考扱いにとどめ、件数とPFのバランスを見ながら使いましょう。

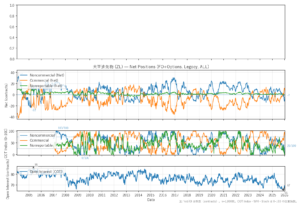

今回の検証から分かったこと(総まとめ)

- 商業筋: 短期逆張りでは商業筋がショート寄り(Index低い)のときにPF/期待値が改善。とくに≤40は「数値の底上げ」と「件数の確保」のバランスが良好。逆にロング寄り(≥)は悪化傾向で、一律に避けたい。

- 大口投機筋: 通説と逆で、弱気(≤)では改善せず、強気(≥)でPF/期待値が底上げ。1週では≥80で顕著に改善。4〜5週でも≥60/≥80で改善するが、件数は大きく減るためサブ条件としての運用が現実的。

- 小口: 「一律に逆指標」ではない。1週下落では≤20〜≤30が安定改善。3週は≤20/≤10まで絞れば黒字化するが母数が減る。4〜5週では≤はむしろ悪化が目立ち、≥でも一律悪化ではない(4週の≥70/≥90はPF>1)。

- 安定度: 最も再現性が高いのは商業筋≤40。次点で投機筋≥60〜≥80(ただし件数とのトレードオフ)。小口は1週≤20〜≤30のみコア候補、それ以外は基本的に参考扱い。

ここで大事なポイント: 本稿の目的は「勝てるシステムを直ちに作る」ことではなく、COTフィルターで“どれだけ改善できるか”を定量確認すること。ベースの逆張りは赤字でも、商業筋≤40や投機筋≥60〜≥80、そして小口は1週≤20〜≤30といった“効きどころ”を重ねることで、負けやすいゾーンの質を底上げできる。

実務に落とすなら、①商業筋≤40を軸に、②投機筋≥60〜≥80でエッジを補強し、③小口は1週≤20〜≤30のみ限定採用(3週≤20/≤10は母数注意、4〜5週の小口≤は避ける)。極端なしきい値やサンプル不足の条件は注記を添えて参考扱いとし、件数とPFのトレードオフを常に意識するのが安全です。

免責: 本記事は過去データに基づいた検証の紹介です。特定の売買を推奨するものではありません。実運用では必ず手数料やスリッページ、流動性などを考慮してください。

COTレポートのバックテスト連載 目次

- 【第1回】【保存版】COTレポート完全解説|先物47銘柄20年データで検証

- 【第2回】COTレポートでいきなり出た!世界レベルの戦略~“投機筋について行け”は本当だった

- 【第3回】どの“市場”でCOTは効くのか?(セクター別と銘柄別の実証+グラフで一気に把握)

- 【第4回】COTレポートで順張りショートは勝てるか? 徹底バックテストの結論

- 【第5回】商業筋を信じるな? COTレポートを逆張り買いで使ったらどうなるか徹底検証

- 【第6回】普通じゃ勝てない逆張りショートはCOTレポートでどこまで“救える”か

最新のCOTレポートが分かるグラフやヒートマップはこちら↓

投稿が見つかりません。