「COTって結局どこで効くの?」——その疑問に、データで答えます。この記事ではセクター別・銘柄別にCOTの効き方を並べ、グラフで一目で把握できるようにしました。読み終えたとき、あなたは“使うべき市場”と“無理に使わない市場”を即断できるようになります。

検証条件はシンプルです。ドンチャン・チャネル100(100日高値で買い、50日安値で手仕舞い)に、投機筋COT Index(NC)≧80のフィルターを重ね、2007年以降の主要先物を比較しました。結果はセクター全体→代表銘柄の順に可視化し、数字の読み方と実務への落とし込みまで丁寧に解説します。

この記事で分かること

- 効く市場/効かない市場がはっきり分かる(セクター別・銘柄別のビフォー/アフター)

- PFや勝率がなぜ改善するのか/なぜ改善しないのかを“市場の癖”で理解できる

- 今日から使える採用ルールと銘柄の役割分担(攻撃と安定)

注: 本稿は買いオンリー×ドンチャン100×NC≧80の条件に基づく検証です。ショートや逆張り、チャネル長の変更では順位が入れ替わる可能性があります。

- PF(プロフィットファクター)=総利益÷総損失。1を超えれば黒字、2なら「負け1に対して勝ち2」。

- 期待値(%/トレード)=1回の平均増減率。0.5%で優秀、1%なら一流クラス。

- 勝率は単独では判断しにくい指標。平均勝ち÷平均負け(損益比率)と合わせて見ると本質に近づけます。

- 今回の結果は「買いオンリー×ドンチャン100」の条件での傾向です。手法や方向(ショート)を変えれば序列は入れ替わる可能性があります。

1. まず全体像:セクター別のビフォー/アフター

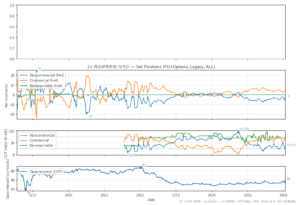

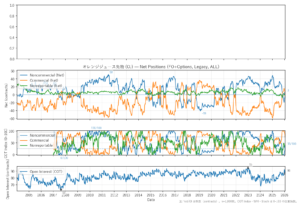

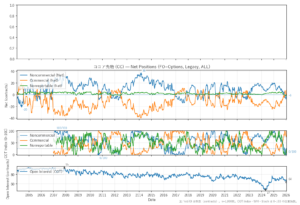

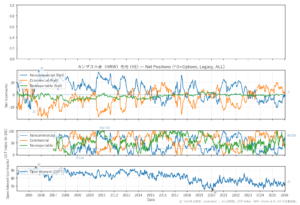

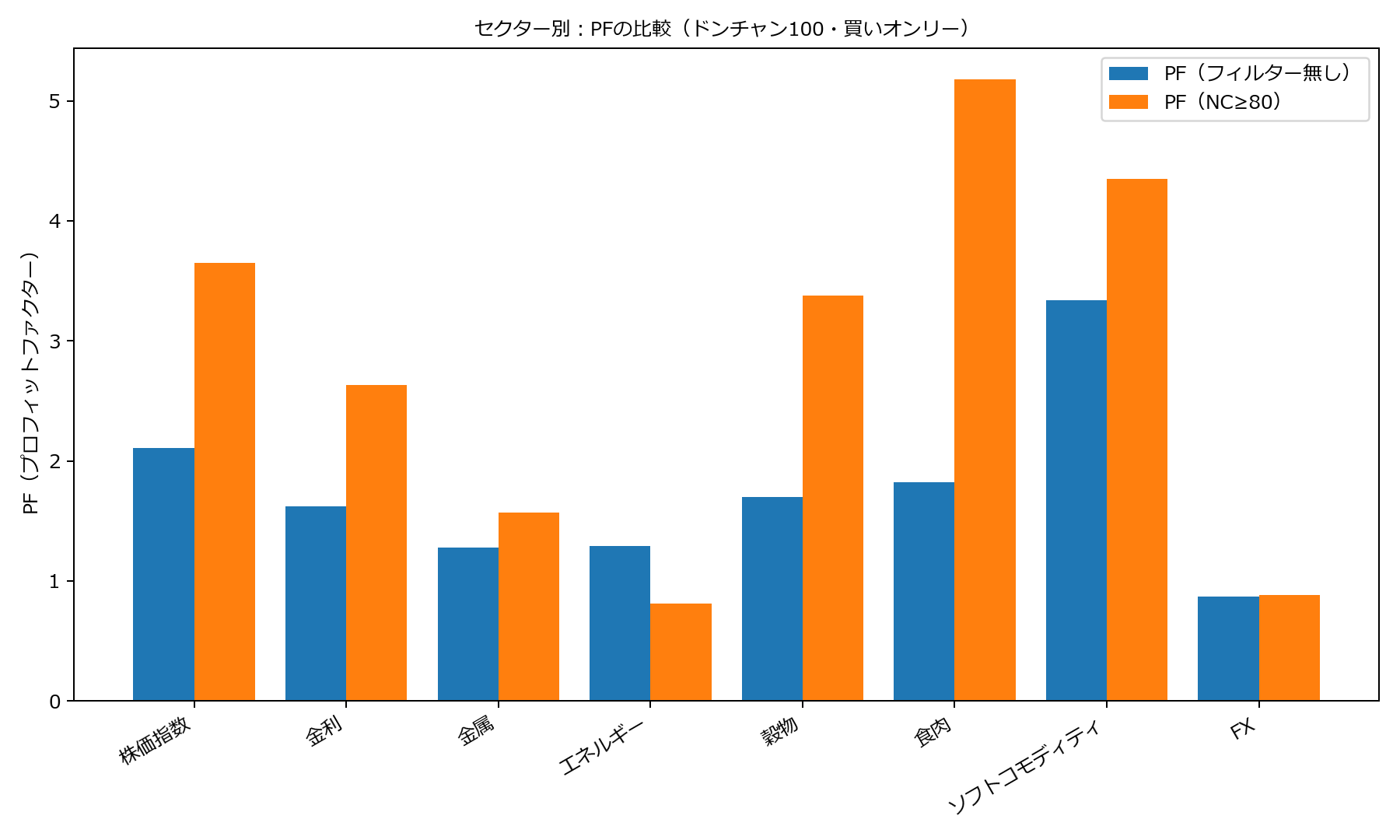

下の図は、フィルター無し(ベースライン)とNC≥80(COTあり)で、各セクターのPFがどう変わるかを比べたものです。灰が「無し」、青が「あり」。

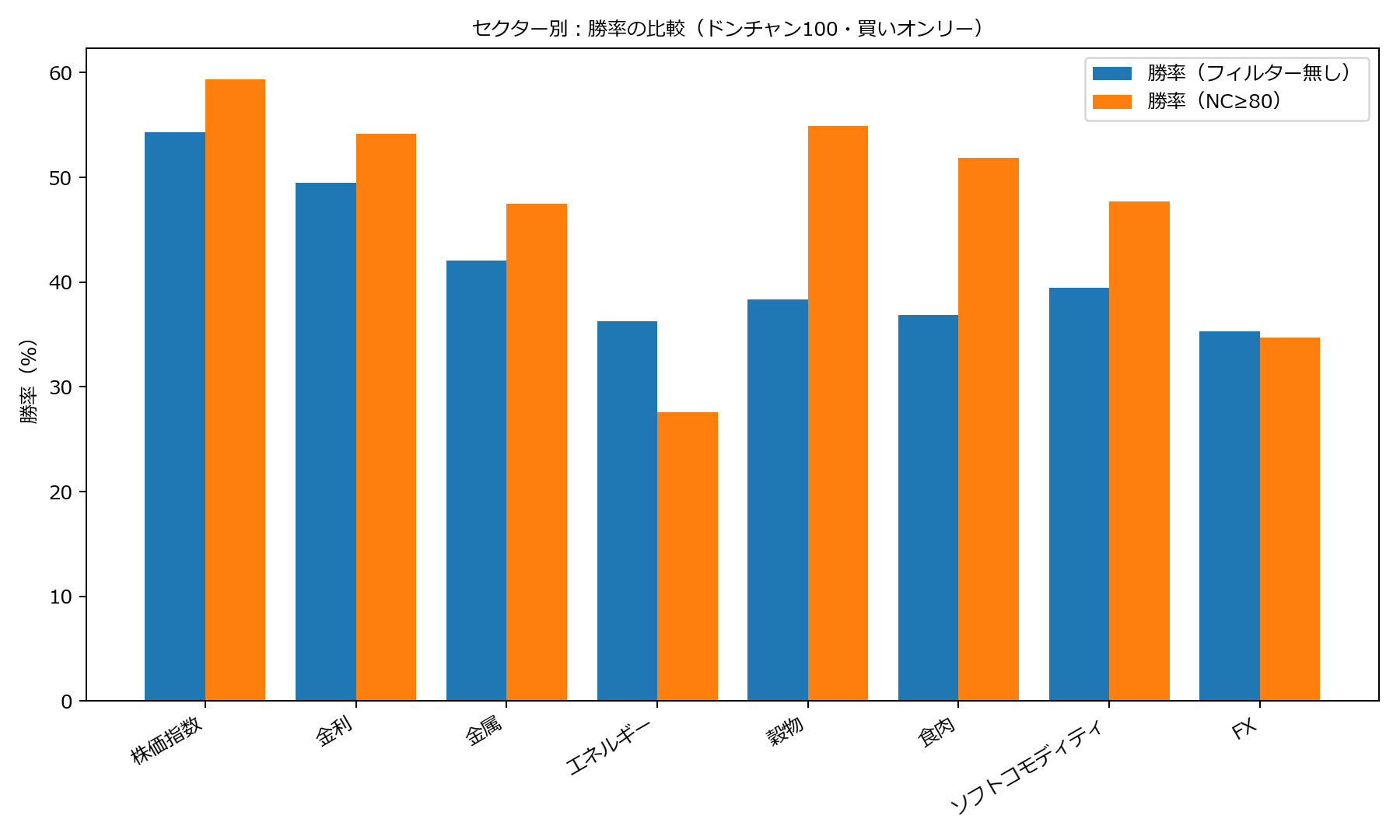

勝率も見ておきます。勝率だけを追うのは危険ですが、PFと同方向に動いているかを確認すると手がかりになります。

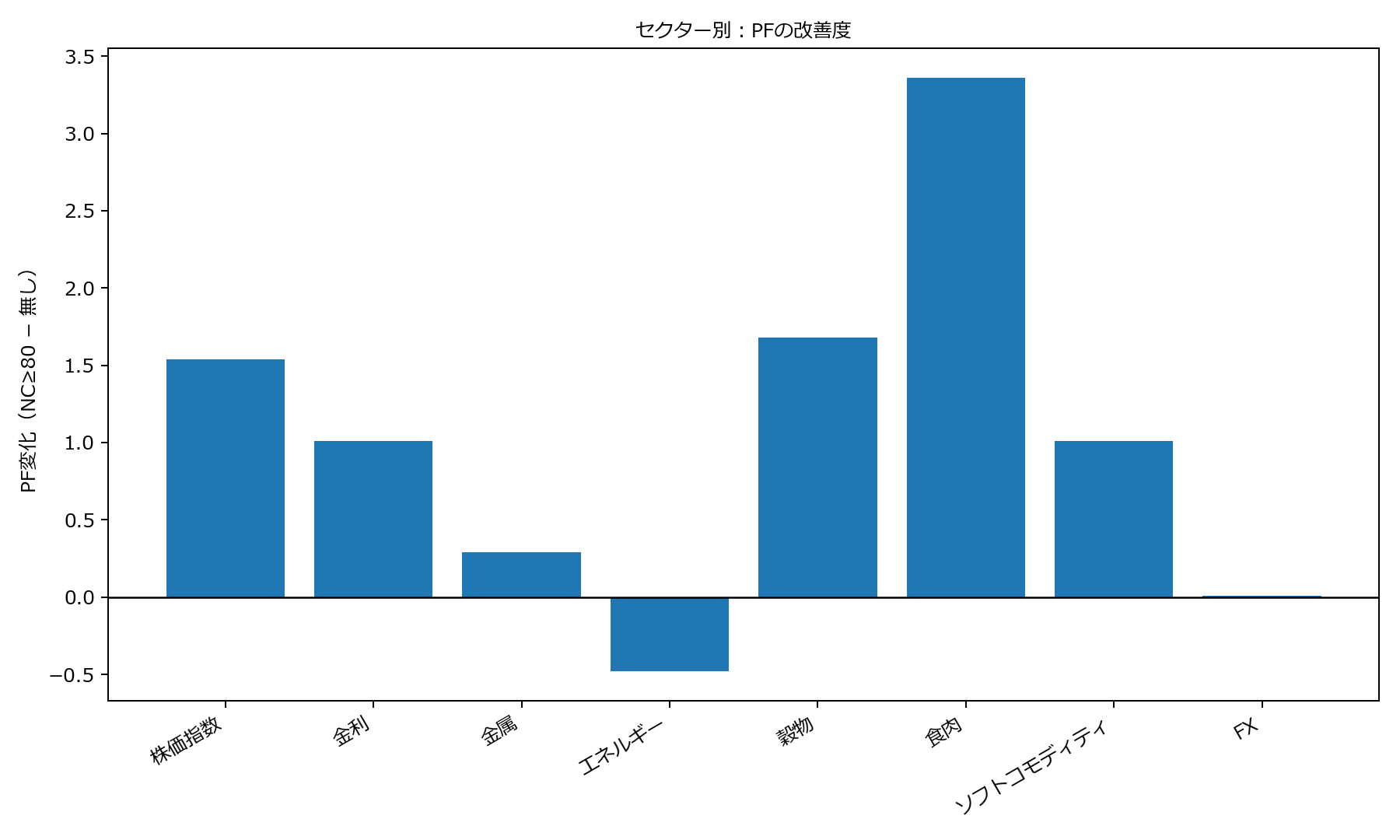

どこで「効いた/効かない」を一目で掴むため、PFの差分(NC≥80 − 無し)も可視化しました。

結論(セクター編):効きやすいのは穀物、ソフト、株価指数、食肉。改善は限定的だが意味があるのは金属、金利。効きづらい/逆効果になりやすいのがエネルギー、FXでした。

勝率は「当たりやすさ」、PFは「勝ち負けの総合バランス」。トレンドフォローは勝率が低めでも利大損小でPFが立つ設計です。勝率が横ばいでも、平均勝ち>平均負けが強くなればPFは上がります。

2. もう少しだけ深掘り:なぜ効く市場と効かない市場があるのか

2-1. よく効いたセクター(穀物・ソフト・株価指数・食肉)

穀物はPFが1.7 → 3.38、勝率も38% → 55%台へ。大豆系(大豆・大豆ミール・大豆油)に加えて、ミネアポリス小麦が牽引役でした。背景として、需給/季節性ショックで走ったトレンドに投機筋が乗る→COT Indexが高温という“流れ”が素直に表れやすい点が挙げられます。

ソフト(ココア、砂糖、コーヒー、綿花、オレンジジュース)も同様。特にココアはPF高水準を維持しつつ、不要な打席が削られて「選び抜かれたブレイクだけを取る」設計に変わりました。

株価指数では、NASDAQ100の伸びが典型。グロース主導の相場でブレイクした波に投機筋の高温(≧80)が重なると、“追い風の中で漕ぐ”形になりやすい。ダウは勝率が上がる一方で打席が減るタイプです。

食肉は、ライブキャトルの改善が象徴的。需給の偏りが続くと、COTの高温は「まだ行ける」の合図になりやすい。ドンチャンのブレイクと噛み合いました。

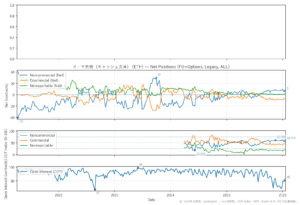

2-2. 限定的なセクター(金属・金利)

金属はPF1.28 → 1.57と小幅。ゴールドは総利益が減っても勝率・PFが上がる“質向上型”。シグナルを絞ることで外しを減らし、資産曲線の滑らかさを高める役割が期待できます。

金利はPF1.62 → 2.63。5年債は素直に改善しますが、短期金利(SOFR)は扱いに注意。打席が減ることで総利益は伸びづらい傾向があります。

2-3. 合わなかったセクター(エネルギー・FX)

エネルギーは原油・天然ガスともに悪化。理由はシンプルで、非線形ショック(地政学、在庫、政策、天候)が頻発し、「強気の頂点でブレイク→すぐ反転」が起きやすいから。COT≧80の“高温”がそのまま継続を示さないケースが多いのです。

FXも不発。中央銀行や金利差、介入などの制度要因により、伸び続けるトレンドより均衡へ戻る力が強く出やすい。例外は米ドル指数で、質は改善するものの、打席が減る=総利益は伸びにくいという特徴になりました。

COT Indexは「直近レンジでどこに位置するか」を0〜100で数値化したもの。80以上は強気の偏重です。

トレンドが伸びやすい市場では続伸の合図に、反転しやすい市場では過熱の合図になりやすい。この“市場の癖”が勝敗を分けます。

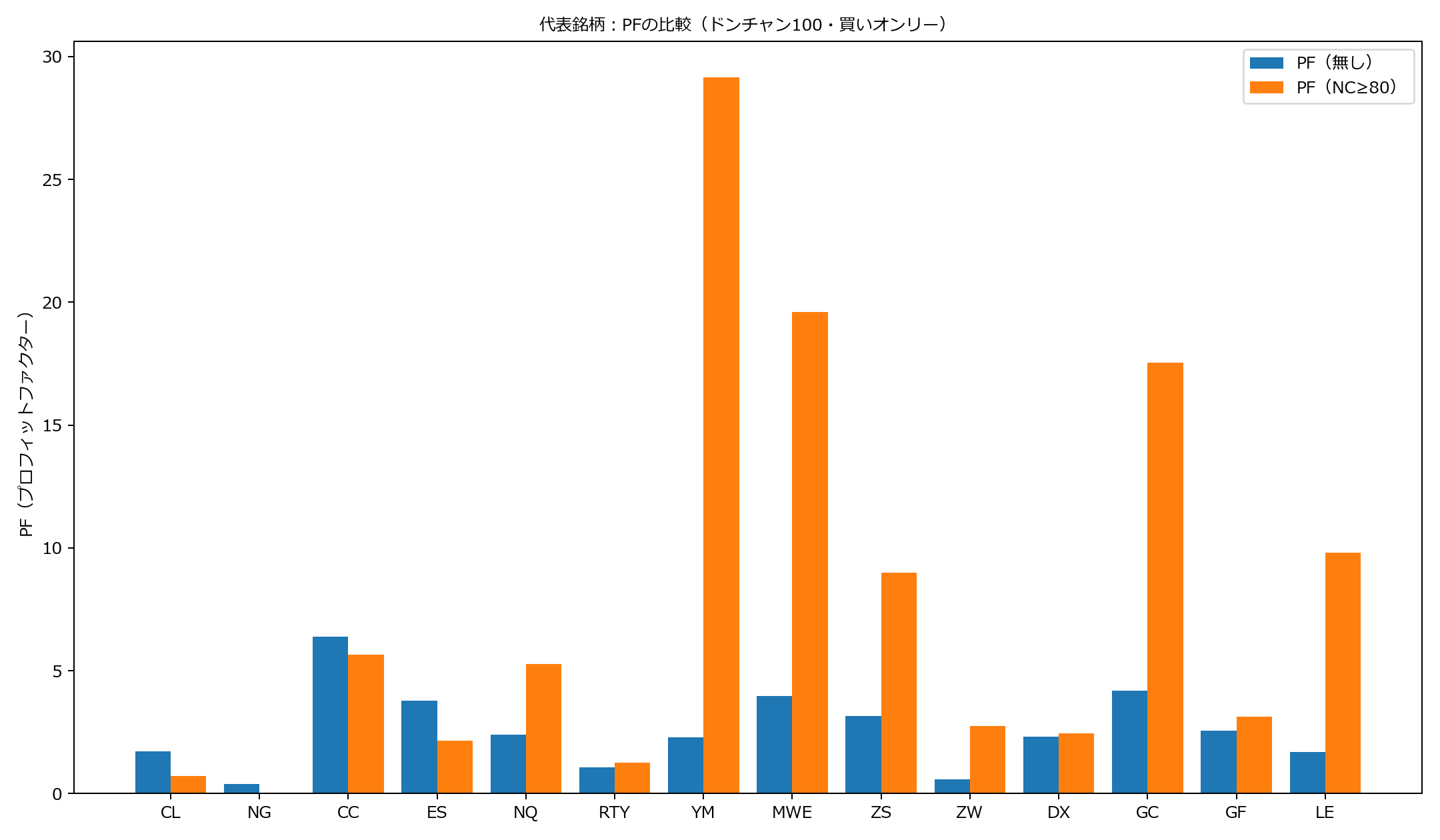

3. 銘柄別:代表例をグラフで読み解く

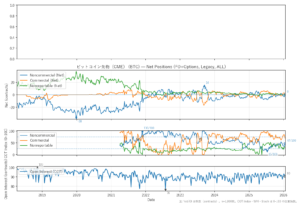

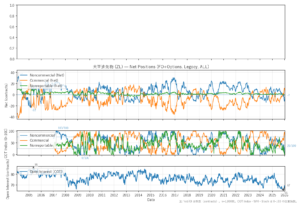

ここからは個別銘柄の“効き方”を俯瞰します。下の図はPFのビフォー/アフターです。

3-1. 「攻撃の主力」に向く銘柄

- NASDAQ100(NQ):勝率52%→64%、PF2.22→3.08。COT≧80がブレイクの追い風に。

- ライブキャトル(LE):PF1.69→9.80の劇的改善。セクターを代表する勝ち筋。

- ミネアポリス小麦(MWE):PF3.97→8.07。穀物の中でも突出。

- 大豆(ZS):PF3.15→5.81。大豆系バスケットの中心。

- シカゴ小麦(ZW):赤字→黒字化。逆転銘柄の好例。

3-2. 「安定装置」に向く銘柄

- ゴールド(GC):総利益は縮んでも勝率・PFが上がる=外しを減らして資産曲線を滑らかにする役割。

- 米ドル指数(DX):質は上がるが出番が少ない。攻撃銘柄の逆噴射に対するバランサーとして。

3-3. 今回は外す(別設計で再挑戦)

- 原油(CL)/天然ガス(NG):COT≧80×順張りブレイクは逆効果になりやすい。逆張り・ショート・期間延長(ドンチャン160)で再検証の価値。

- 主要通貨先物(6E/6J/6A/6B):現条件では赤字継続。制度要因の強いFXは別設計が前提。

米ドル指数(DX)は複数通貨に対するドルの強弱を一本化したもので、構成の6割以上をユーロが占めます。そのためドル円とは必ずしも同じ方向に動かないことがあり、「ドルの全体的な強さ」を測る指標として理解すると分かりやすいです。

4. 実務への落とし込み:今日から使える“レシピ”

4-1. ベースの運用ルール

- ユニバース:穀物(大豆系・MWE・ZW)、ソフト(CC・SB・CT・OJ)、株価指数(NQ・ES・YM)、食肉(LE・GF)を中心に。

- エントリー:終値がドンチャン100を上抜けかつ投機筋COT Index(NC)≧80。

- エグジット:終値がドンチャン50を下抜け。

- サイズ管理:チャネル幅を用いて1トレードのリスクを口座の2%に標準化。銘柄間のボラ差を吸収。

- 分散:セクター間で役割分担(攻撃=伸び狙い、安定=外し削減)。同時ドローダウンを避ける。

4-2. 採用の判断軸(“見栄え”に騙されない)

- PFだけで決めない:サンプルが少ないと偶然に歪む。最低トレード数(例:30〜50)を基準に。

- MaxDDも見る:PFが高くても最大ドローダウンが深いなら採用比率を落とす。

- 役割で見る:総利益を伸ばす銘柄と、資産曲線を滑らかにする銘柄の“混成チーム”。

4-3. 効かなかった市場をどう料理するか

- エネルギー:高温(≧80)がピークアウトの兆しになりやすい仮説。逆張り(売られすぎ・買われすぎ)やショート設計で再検証。

- FX:政策・金利差の影響が強い。期間を伸ばす/別のフィルター(例:NR、商業筋)/ブレイク条件の見直しで順張りが生きる帯域を探る。

- 図1〜3で効くセクターを確認し、図4で主力(攻撃)と安定銘柄を選ぶ。

- 買い条件(ドンチャン100)+NC≧80を満たしたら入る。出番が少ない銘柄はサイズを控え、全体バランスを優先。

- 効きにくい市場(エネルギー・FX)は逆張り/ショート/期間延長など別設計で再挑戦。

5. 検証設計と透明性

今回のテストは、買いオンリー×ドンチャン100×NC≧80に限定して比較しました。チャネル長を40/80/160に振ると傾向は連続的に変わり、特に160は「質はさらに上がるが打席が減る」傾向が強まります。目的が“攻撃”か“安定”かで、最適解は変わります。

サイズ管理はチャネル幅を基準にし、1トレードのリスクを2%に統一。これにより、ボラティリティの違う銘柄でも公平な土俵で比較できるようにしています。PFや期待値を横並びに語るとき、この標準化は非常に重要です。

6. 限界と今後の展開

限界:今回の結論はあくまで「買いオンリー×ドンチャン100×NC≧80」という一条件での話です。ショート設計・逆張り設計・チャネル長の変更、あるいは商業筋(≤条件)・NR(≤条件)のフィルター組み合わせによって、序列は簡単に入れ替わります。つまり「効かなかった=COTは無意味」ではありません。

次回以降:今回効きにくかったエネルギーとFXを中心に、逆張り・ショート・期間延長で再検証します。特に原油・天然ガスは「高温=過熱」の一面が強い可能性があるため、“NC≧80で逆張り条件”の方が合理的かもしれません。ここは丁寧に検証していきます。

7. まとめ:グラフで手に入った“地図”

今回の可視化で、セクター全体の地形(図1〜3)→個別の進路(図4)という“地図”が手に入りました。穀物・ソフト・株価指数・食肉ではNC≧80が順張りブレイクの追い風になりやすく、エネルギー・FXでは逆風になりやすい。あとは、主力(攻撃)と安定の銘柄をうまく混ぜ、無駄な戦いを避けるだけで資産曲線はだいぶ滑らかになります。

今回の検証で分かったのは、COTを活かせる市場と、そうでない市場がはっきり分かれるということです。つまり「どこでCOTを積極的に使うか」を知ることと同じくらい、「どこでは無理に使わないか」を知ることも重要です。この両方を意識するだけで、余計な負けトレードを減らし、全体の精度を大きく高められるかもしれません。

COTレポートのバックテスト連載 目次

- 【第1回】【保存版】COTレポート完全解説|先物47銘柄20年データで検証

- 【第2回】COTレポートでいきなり出た!世界レベルの戦略~“投機筋について行け”は本当だった

- 【第3回】どの“市場”でCOTは効くのか?(セクター別と銘柄別の実証+グラフで一気に把握)

- 【第4回】COTレポートで順張りショートは勝てるか? 徹底バックテストの結論

- 【第5回】商業筋を信じるな? COTレポートを逆張り買いで使ったらどうなるか徹底検証

- 【第6回】普通じゃ勝てない逆張りショートはCOTレポートでどこまで“救える”か

最新のCOTレポートが分かるグラフやヒートマップはこちら↓

投稿が見つかりません。